来源:国投安信期货研究院

全球市场波动随着风险事件的落地与发酵有逐步升温的态势。鹰派的美联储与地缘政治的进一步升级持续对大类资产施加相反的压力,市场波动率有继续放大的风险。进入9月份之后,全球汇市波动剧烈,投机者纷纷备战超级央行周或带来的市场流动性风险。

全球汇市混战与人民币维稳预期

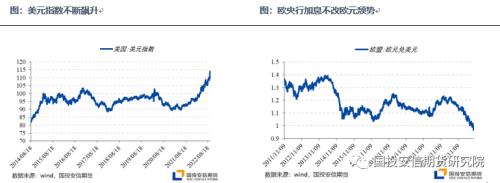

美元指数上周上涨超过了3%,这是2020年3月以来美元指数的最大单周涨幅。非美货币全面走低,其中英镑大跌4.91%,欧元大幅收跌3.28%。随着欧元跌破平价后,英镑加速下跌,10年期英债收益率2010年来首次升破4%,市场预期英国央行将在11月底前加息150个基点,明年5月底前将银行利率上调至5.75%。9月份的美联储议息会议对外传递出了比市场预期更加鹰派的信号,美债收益率的上行和经济衰退忧虑的提升为美元走强提供最强动力。与此同时,俄罗斯宣布部分动员的消息引起俄乌冲突可能升级的预期。而后,英国政府意外推出大规模减税的消息令欧洲经济和财政健康的不确定性有所增加,美元再次受益于避险情绪。

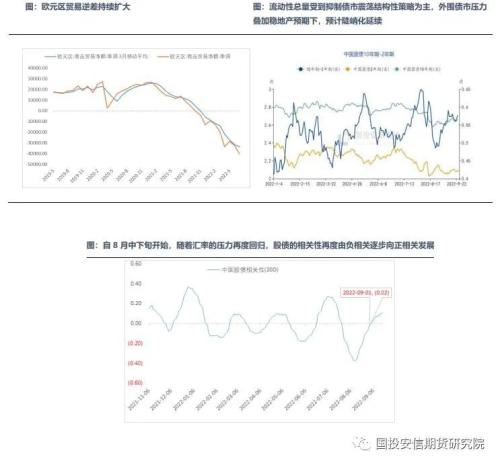

在此背景下,尽管人民币在非美货币中表现良好,但仍然被动承压贬值。人民币持续弱势,给市场带来较大的估值压力和流动性冲击。继9月15日央行下调金融机构外汇存款准备金率后不超过10个交易日,央行再次动用汇率政策工具箱: 将远期售汇的外汇风险准备金率从0上调到20%。不久前,外管局表示将不断完善外汇市场宏观审慎+微观监管两位一体的框架,维护外汇市场的稳健运行和国家经济金融安全。本次提高远期售汇业务的外汇风险准备金率,意在提前出手打压市场过度悲观的情绪,避免汇市非理性做空力量。从央行货币政策思路来看,内外均衡是主要的目标之一,有必要的情景下央行还会动用更多的工具。

欧元区负反馈VS美国贸易赤字修复

能源问题的深化也使得美欧在贸易领域的表现出现明显分化。一方面,强势的美元正在美国贸易赤字纠正的道路上形成良性正循环。美国7月份贸易逆差较前月缩小12.6%,至706.5亿美元,为去年10月以来的最低水平。自3月份以来,美国贸易逆差额已连续4个月下降。而另一方面,依靠海外能源结构的欧洲,由于能源成本高企导致进口额上升,贸易赤字严重。欧元区7月份商品贸易逆差为340亿欧元),上年同期为顺差207亿欧元。这是有记录以来的第二大逆差,也是欧元区连续第九个月出现货物贸易逆差,且逆差规模呈扩大之势。

经济衰退的路上,欧美经济分化明显

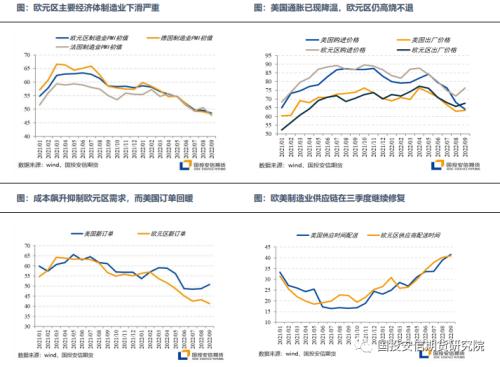

当前市场核心仍然在担忧各国央行更陡峭的紧缩而导致的经济衰退。最新公布的9月PMI初值显示欧美宏观经济景气度出现了比较明显的分化。美国方面,9月Markit制造业PMI初值51.8,高于预期的51,前值为51.5;服务业PMI初值49.2,远超预期的45.5,较前值43.7大幅改善;综合PMI初值49.3,远超预期的46.1,较前值44.6大幅好转。美国9月Markit制造业PMI创两个月新高,虽然服务业和综合PMI仍陷于收缩,但均创三个月新高。整体来看,美国PMI数据强于预期,更加支撑联储的紧缩。欧洲方面,上周公布的9月PMI数据使得市场对衰退的担忧再次升温:9月欧元区整体的PMI从8月的48.9降至48.2;制造业继续受到大宗商品价格的冲击,制造业PMI从49.6降至48.5;服务业PMI虽然录得48.9好于预期,但较前值的49.8依旧有所下降。而核心国家之中,受到能源价格影响更多的德国经济恶化程度超过法国:德国综合PMI从46.9降至45.9,法国从50.4升至51.2。数据表明欧洲经济在今年三季度明显放缓,经济衰退的担忧可能会强化市场对于欧元的悲观情绪。

此外,我们在欧美9月制造业PMI初值分项的表现中进一步看到了三季度美欧经济的分化特征——其一,价格分项显示美国通胀已现降温,欧元区仍高烧不退:欧元区制造业的产出价格(65.9至67.7)与购进价格(71.7至76.4)分项均出现反弹,而美国的购进价格分项(68.1至64.1)继续明显回落,产出价格(62.9至63.5)略有反弹。其二,订单分项显示成本飙升抑制欧元区需求,而美国订单回暖回到荣枯线以上:欧元区制造业的新订单分项下降2个百分点至41.3,而美国制造业新订单分项继续2.1个百分点至50.9。其三,供应商配送时间分项显示欧美制造业供应时间在三季度缩短,供应链持续修复:供应商配送时间分项在美国(+2.8bp至41.7)抬升幅度较大,在欧元区的抬升幅度较小(+0.8bp至41)。最后,就业分项显示美国劳动力市场依然稳健,欧元区景气度略有降温:美国的制造业就业分项在9月反弹2.3个百分点至53.4,欧元区则回落0.7个百分点至52.1。

大类资产承压格局

在美元指数持续上行的背景下,中美关系并未进一步恶化,因此人民币为跟随性贬值,贬值幅度相对小于美元升值幅度;但是整体来看宏观流动性仍然处在受约束的状态之中。全球央行鹰派加息态度越加明显,非美货币持续贬值,非美国家面临不同程度的资本流出问题。短期来看,市场波动性正在增加,股债整体显现承压格局,债市震荡调整,股市处于抵抗式下跌的状态。国债方面,市场结构上以陡峭为主,可考虑2年期VS 10年期国债的套利交易。

关键词阅读:美元

- 固态电池催化连连!电池企业盯上低空市场,完美契合eVTOL市场需求

- 六部门部署开展绿色建材下乡活动,关注行业龙头估值修复契机

- 首次实现无人机跨海货运,低空经济蓝图加速落地

- 北京推进算力基础设施建设,2027年将实现全栈自主可控

- 海运市场掀起“涨价潮”,上海港、宁波港部分船司出现大柜供应紧俏问题

- 国务院发话!推动头部证券公司做强做优,中信证券、国联证券、东方财富等三类券商望受益

- 碳价突破百元大关,碳资产投资风口有望卷土重来

- 四川省职业教育条例5月1日起施行,差异化能力民办中职有望脱颖而出

- HBM霸主SK海力士产能版图再扩张,HBM市场有望快速增长

- 无人机项目首次入选智能交通试点,券商预计万亿市场开启