来源:海通期货

摘要

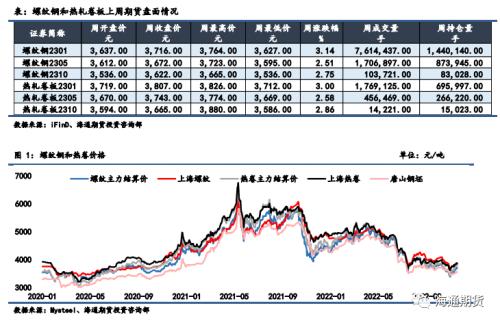

上周钢材期货盘面价格振荡运行,现货价格同样振荡偏强。上周螺纹钢2301合约上涨3.14%至3716元/吨,热轧卷板2301合约上涨3%至3807元/吨。螺纹钢近月合约表现略强于远月,近远月价差小幅走扩;螺纹钢和热卷现货均弱于期货,主力基差继续走弱;期货方面热卷主力合约表现略强于螺纹,卷螺价差小幅回升;铁矿石表现继续强于成材,螺矿比价继续走弱。

供给:钢企高炉开工率六连降,产能利用率五连降;五大材品种产量环比总体继续小幅下降,螺纹钢长流程产量继续走弱,短流程则继续回升,热卷产量创同期新低。

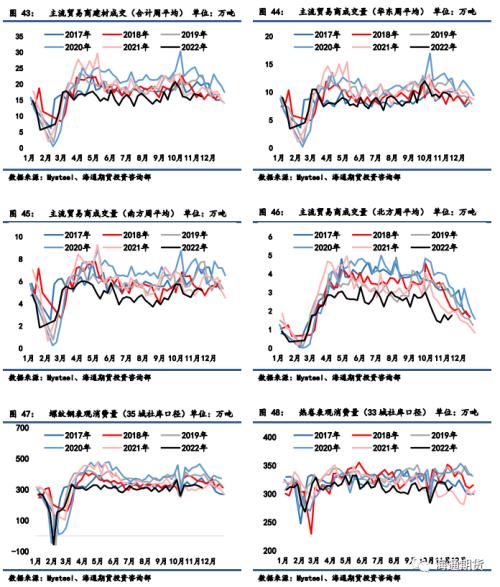

需求:建材贸易商成交量继续维持同比低位弱势运行;螺纹钢表观消费量周环比走弱,热卷表观消费量则周环比小幅回升。

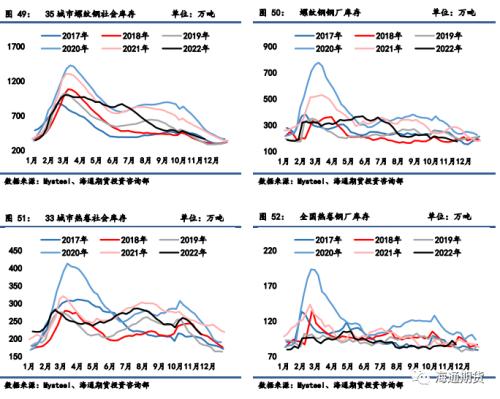

库存:螺纹钢和热卷库存结构呈现厂库和社库同降的特点,螺纹钢库存同比维持低位,热卷库存略低于同期平均水平。上周供给端整体缩减态势延续,钢企盈利率处23.81%的极低水平,钢企生产积极性持续受到利润格局差的制约。需求维持同期低位运行,但分地区来看,华东地区同比正增长的优势依然存在。当前疫情环境仍显动荡,钢厂普亏格局延续,叠加近期部分地区行政化限产或重污染天气响应均将对供应端形成一定压制,供应和需求均呈现走弱格局,库存低位仍为当前钢价的主要支撑力,且近期宏观政策不断释放利好信息,对黑色产业预期提振效应较强,盘面价格有望较现货情绪先行,但进一步上涨需现实配合,钢价盘面近期大概率将振荡运行。

一、价格及价差

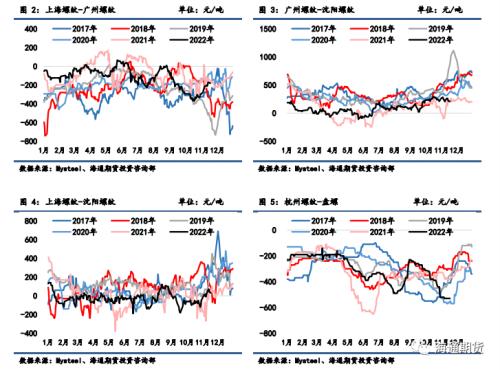

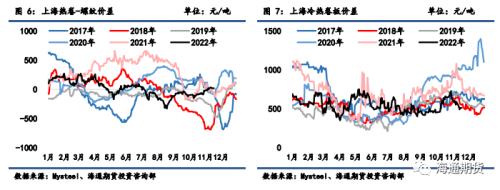

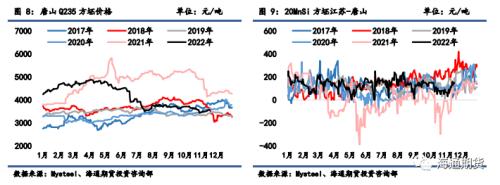

上周钢材期货盘面价格振荡运行,现货价格同样振荡偏强。上周螺纹钢2301合约上涨3.14%至3716元/吨,热轧卷板2301合约上涨3%至3807元/吨。上周上海螺纹上涨50元/吨至3840元/吨,杭州螺纹上涨60元/吨至3870元/吨,广州螺纹上涨30元/吨至4140元/吨附近,北京螺纹上涨90元/吨至3720元/吨。螺纹华东华南过磅价差增至-181元/吨附近,华南北方过磅价差从254收窄至212元/吨附近。上海热卷上涨40元/吨至3860元/吨,广州热卷上涨30元/吨至3900元/吨,华东卷螺价差从热卷价格高出螺纹30元/吨缩小至20元/吨。上周各地区钢坯现货价格表现坚挺,唐山方坯Q235上涨60元/吨至3560元/吨,唐山20MnSi上涨60元/吨至3660元/吨,江苏20MnSi上涨100元/吨至3810元/吨,江苏和唐山间价差升至150元/吨。

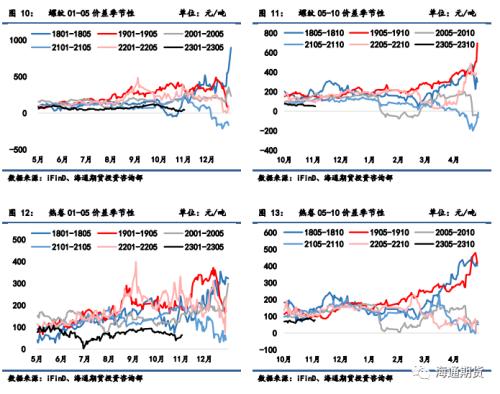

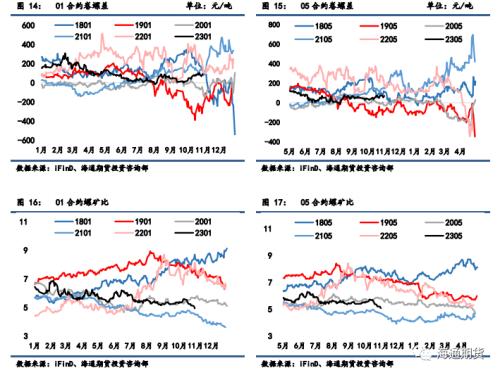

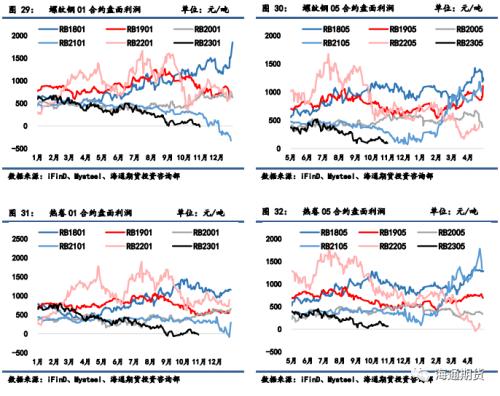

螺纹01-05月间价差从36微增至44元/吨;热卷01-05月间价差从47扩大至64元/吨。热卷盘面主力合约价格表现略强于螺纹钢,01合约卷螺差从83略微扩大至91元/吨;原料铁矿石表现强于成材,01合约螺矿比从5.13继续缩小至4.93。

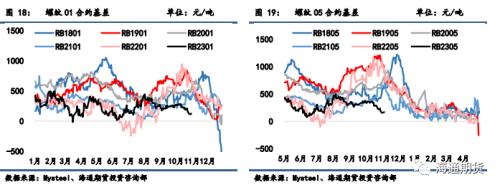

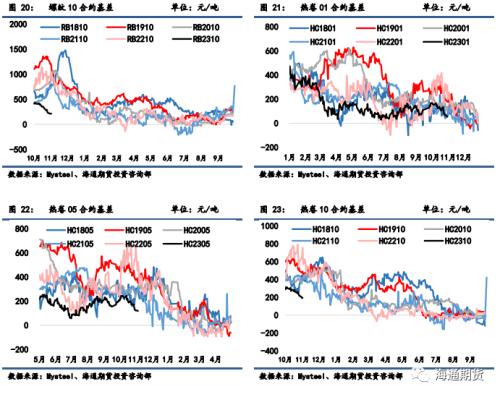

螺纹01合约基差从153缩小至124元/吨,螺纹05合约基差从189缩小至168元/吨,螺纹10合约基差从248缩小至218元/吨。热卷01合约基差从100缩小至53元/吨,热卷05合约基差从147缩小至117元/吨,热卷10合约基差从230缩小至195元/吨。

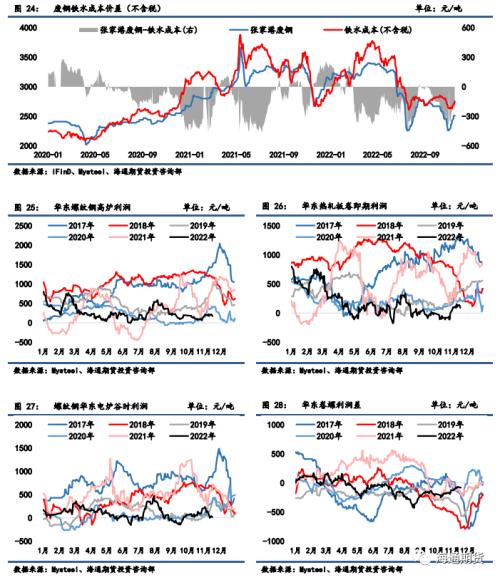

二、废钢与利润

废钢:富宝数据显示11/12-11/17期间,全国147家钢厂废钢到货量日均约18.81万吨,环比前期有回升,长流程和短流程钢厂均有所回升;11/11-11/17期间147家钢厂日耗约22.25万吨,环比上期有所增加,长流程和短流程钢厂用量均有所下降;库存周环比下降,供需格局相较上周表现良好。

长流程:准一级冶金焦上周维稳,铁矿石现货价格上涨,总体上周长流程生产成本有所上升。螺纹热卷现货价格均较强,热卷现货价格弱于螺纹现货价格;由此相较前周钢材吨钢利润,华东地区螺纹和热卷即期利润均收窄。截至11月18日,华东螺纹吨钢利润(理计)约为171元/吨,华东热卷利润约为91元/吨左右。

短流程:上周废钢现货价格有所上涨,张家港废钢价格上涨80元/吨至2510元/吨,废钢价格表现弱于铁矿石价格,废钢铁水成本价差从废钢贴水铁水成本220元/吨扩大至243元/吨左右。华东地区短流程吨钢利润盈利情况有所转差,华东地区谷电利润从67收窄至18元/吨,谷电和平电平均利润同样也把亏损扩大至亏损77元/吨左右。上周钢厂长短流程生产成本随着原材料价格的反弹而有所回升,华东螺纹高炉和电炉利润均受到一定程度压缩;卷螺利润差波动较为平稳,微降至-80元/吨左右,仍处往年同期高位。

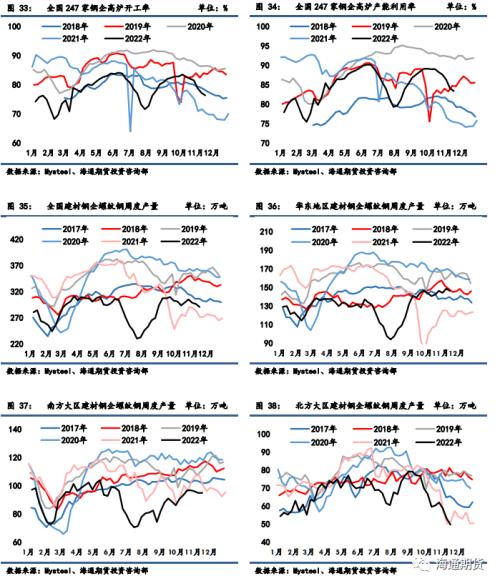

三、供应

截至11月18日一周,全国247家钢厂高炉开工率环比降至76.35%,产能利用率环比降至83.36%。唐山126座高炉检修周度影响产量上升至97.7万吨,唐山高炉开工率较上周增加0.79%至52.38%。上周螺纹钢产量周环比减少5.79万吨至290.67万吨,同比增速环比前期缩小,同比去年水平增加6.8%,其中长流程产量回落,短流程产量回升。分地区来看,产量主要减量由华东和北方地区贡献,仅南方地区螺纹钢产量周环比维稳。热卷产量环比前周下降4.74万吨至296.22万吨,高于去年同期水平。冷热卷板价差510元/吨,同比处低位,供料卷产量支撑力较弱。冷轧上周产量环比减少0.15万吨至83.73万吨;中厚板上周产量环比增加1.15万吨至142.68万吨;线材产量上周环比减少2.45万吨至115.13万吨。总计五大钢材产量上周环比减少11.98万吨至928.43万吨。

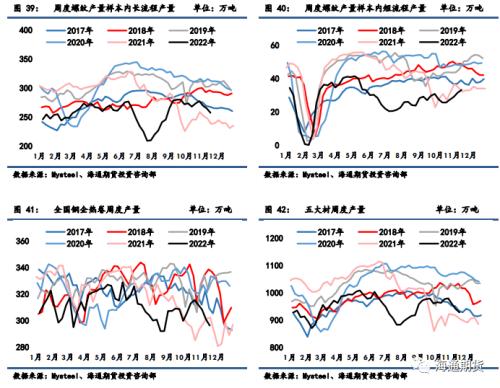

四、需求

11月第3周,全国建材主流贸易商成交量日均量为16.13万吨/日,较前周减少0.6万吨/日,贸易商整体心态延续弱势,建材成交环比回落。分地区来看,仅北方大区成交量周环比回升。螺纹钢测算周度表观消费量环比减少10.68万吨至311.96万吨,表需同比增速降至2.28%。热卷表观消费量周环比增加8.56万吨至321.17万吨,表需同比增速增至3.46%。

五、库存

上周螺纹钢35城社会库存环比减少15.23万吨至363.8万吨,低于去年同期库存109.85万吨;钢厂库存环比减少6.06万吨至174.85万吨,低于去年同期105.21万吨。螺纹钢总库存环比减少21.29万吨至154.24万吨,低于去年同期库存水平215.06万吨。热卷上周55城社会库存环比减少19.37万吨至212.09万吨,低于去年同期库存8.45万吨;热卷钢厂库存环比减少5.58万吨至86.62万吨,低于去年同期库存5.38万吨。热卷总库存环比减少24.95万吨至407.69万吨,相比去年同期水平下降13.83万吨。

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!