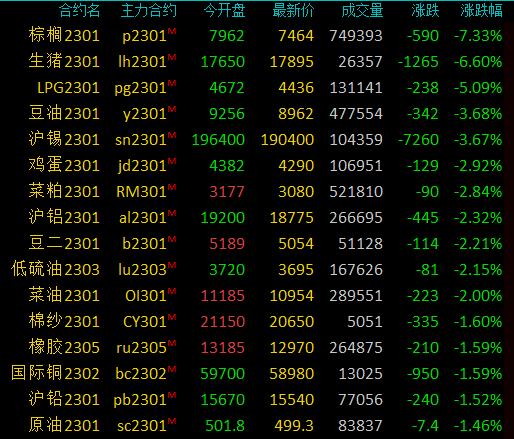

商品期货收盘多数下跌,棕榈油跌超7%,生猪跌超6%,液化石油气跌超5%

金融界12月12日消息 国内期货市场收盘,商品期货多数下跌,棕榈油跌超7%,生猪跌超6%,液化石油气跌超5%。焦煤涨超4%,红枣、短纤涨超3%。

国泰君安期货:进口成本下降 国内现货压力大

近期CBOT豆油大幅下跌,国际市场豆棕油价差大幅收窄,棕榈油性价比下降使得印尼和马来棕榈油出口预期下调,加上11月马来棕榈油降库或不及预期,所以马盘棕榈油的价格支撑减弱。产地棕榈油报价跟随豆油价格有所下跌,上周国内棕榈油进口利润打开,新增不少1、2月船期采购,加上3月份之前通常是棕榈油消费的淡季,市场预期国内棕榈油在2月底之前都将面临较大的库存压力,原来市场预期国内棕榈油的库存拐点在12月就会出现。在进口成本下降,而国内现货压力大的情况下,棕榈油期货近月合约带着远月合约大幅下行,目前短期利空主要是国内现货压力较大,关注产地季节性减产的幅度、巴西大豆产量以及国际植物油价格的影响,后续棕榈油走势主要还是受上游供应的影响。

光大期货:腌腊只有去年的两到三成 短期猪价或存在继续下跌的空间

周一开盘后,生猪价格延续上周跌势大幅低开,01合约盘中跌幅高达6%,1-5价差快速走低。近日生猪现货价格连续下跌,未见止跌迹象,进一步带动恐慌情绪,养殖端面临不得不认价出栏的困局,大量出猪现象加剧,猪源供应偏多。而在供应充足的背景下,终端需求的疲软,给了屠宰场压价收购的空间,猪价也随之进一步走低。

当前腌腊季已然过半,高峰时段缩短,腌腊需求显著不及预期,只有去年的两到三成,直接击穿了多头的信仰。与此同时,南方地区前期多雨的天气及近期气温反弹也对消费支撑有限,下游腌腊难有明显放量。从餐饮角度来看,尽管疫情政策逐渐优化,但部分地区餐饮仍未有明显恢复,惨淡的消费现实将进一步加深生猪供强需弱的格局,市场仍然偏空,短期猪价或存在继续下跌的空间。

东海期货:冬储与煤矿年底保安全时间周期重叠,导致焦煤供应偏紧

焦煤主力合约连续大幅上涨,目前盘中涨幅接近5%,焦炭被动跟涨超2%。焦煤供应方面,临近年底,有部分提前完成年度生产计划的煤矿开始停产检修。焦炭第三轮提涨已经陆续落地,对焦煤的补库积极性有所增加,煤矿库存消耗较快。疫情政策调整后,市场对宏观预期有所好转,钢材价格反弹,为钢厂开启冬储补库提供支撑。叠加今年春节较往年提前,冬储与煤矿年底保安全时间周期重叠,导致焦煤供应偏紧,成为盘面上涨重要支撑。目前仍需注意的是,偏好预期能否顺利兑现,叠加蒙煤进口持续增长中,也成为供应的重要补充。

关键词阅读:棕榈油

- 固态电池催化连连!电池企业盯上低空市场,完美契合eVTOL市场需求

- 六部门部署开展绿色建材下乡活动,关注行业龙头估值修复契机

- 首次实现无人机跨海货运,低空经济蓝图加速落地

- 北京推进算力基础设施建设,2027年将实现全栈自主可控

- 海运市场掀起“涨价潮”,上海港、宁波港部分船司出现大柜供应紧俏问题

- 国务院发话!推动头部证券公司做强做优,中信证券、国联证券、东方财富等三类券商望受益

- 碳价突破百元大关,碳资产投资风口有望卷土重来

- 四川省职业教育条例5月1日起施行,差异化能力民办中职有望脱颖而出

- HBM霸主SK海力士产能版图再扩张,HBM市场有望快速增长

- 无人机项目首次入选智能交通试点,券商预计万亿市场开启