来源:海期航运

集装箱运价

·本周趋势:

·方向:

震荡偏弱

·分析:

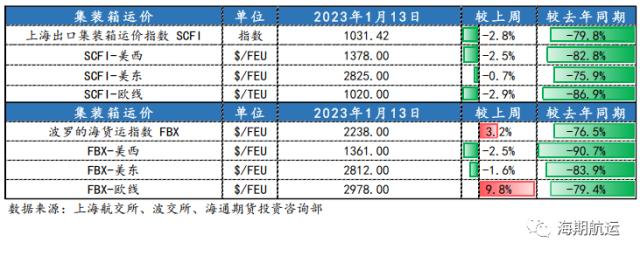

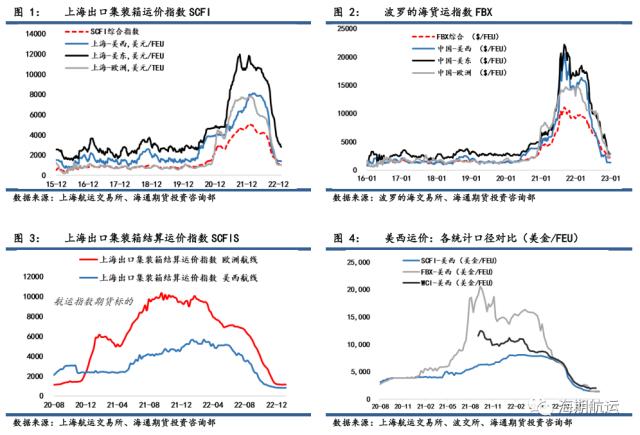

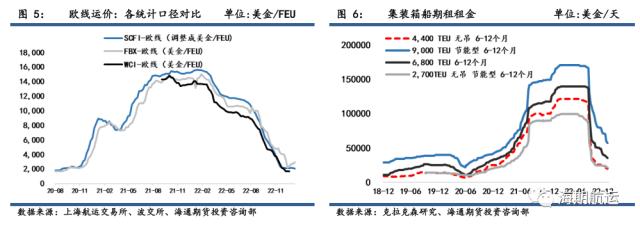

本周船东端运价指标SCFI综合指数环比小幅下降2.8%至1031.42,同比去年下降79.8%;主干航线运价均出现不同程度的下跌,美西运价环比回撤2.5%,美东运价环比微跌0.7%,欧线环比跌幅约为2.9%,在1000美金/TEU水平徘徊。货代端运价指标FBX小幅回升,环比上涨3.2%,主要动力自于欧线运价上涨9.8%,再度接近3000美金/FEU的水平;美线运价则出现不同程度的下滑,美西运价环比下降2.5%,美东运价环比下跌1.6%。综合近期各大统计口径的运价指标表现,前期暴跌的趋势似乎已经告一段落,近期更多是涨跌互现的震荡趋势为主。市场现在更为关注的是长协签订的情况,近期即期运价稳定也体现了船公司非常明显的挺价意愿。欧线的季月合约预计将于近期开启谈判,美线长协则可以更多关注3月初TPM大会所释放出的信号。但是毫无疑问的是在过去一年即期与奴家跌跌不休的背景下,2023年的长协运价预计将出现明显下降,并且相比去年货主更急切地锁定长协以避免运输成本上涨的形势不同,当前市场基本面情况下船公司处于更被动的地位。即期市场的低迷情绪进一步蔓延至了租船市场,期租租金持续下滑。目前一艘9000TEU的节能型集装箱船一年期期租租金进一步跌至57000美金/天,环比上周下滑4.2%;平均租约时长仅为5.9个月,较峰值时期的16.2个月出现明显下滑,体现船公司在中长期市场表现的悲观预期下不愿意以当前的租金水平锁定长租约。

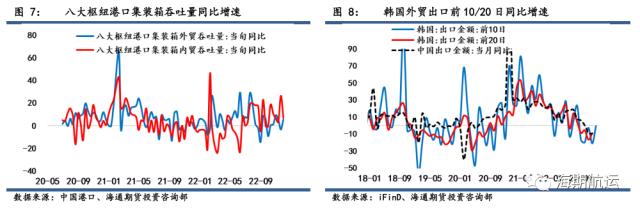

贸易需求端:12月份中国外贸数据发布,按美元计进出口总值为5341.4亿美元,同比下降8.9%;其中,出口3060.8亿美元,同比下滑9.9%。出口跌幅进一步走阔的原因(前值为-8.9%)主要是持续疲弱的外需以及去年同期较高基数。从商品结构来看,常规集装箱运输的货物,包括纺织品,服装、玩具等出口同比增速依然为负,其中纺织品出口跌幅最大,录得-22.97%。从国别来看,12月中国对欧盟出口出现较大下滑,出口增速录得-17.5%;对美出口跌幅收敛至-19.51%,对东盟和俄罗斯的出口依然保持积极扩张。综合全年表现,2022年全年中国出口合计3.59万亿美元,同比增长7%,总规模升至历史高位。

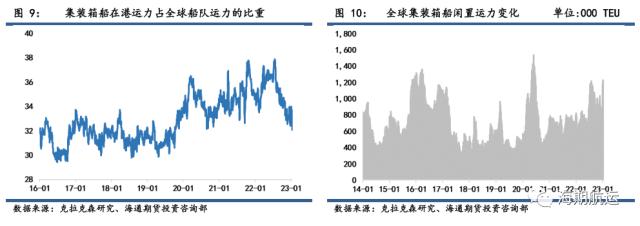

运力供给端:全球集装箱船在港运力为823万TEU,环比上周下降5.2%,占当前全球集装箱船队运力的比重下滑至31.9%。大部分区域的堵港运力都出现下滑。美西在港运力仅为39万TEU,环比上周下降15.7%,美东在港运力约为74万TEU,同样较上周的水平下降明显,跌幅约为7.7%。中国地区在港集装箱船运力约为258万TEU,环比下降4.5%。本周处于闲置状态的集装箱船运力从上周114万TEU的高位微降至106万TEU,占全球集装箱船队运力的比重为4.1%。运力调整方面,据悉在第一周至第六周,亚洲-北欧/地中海航线取消的班次数量(即空白航行)占比约为1/3,部分船只选择汇成绕航好望角以节约苏伊士运河通行使费。

综合来看,当前运价走势基本符合前期判断,即期运价在春节前后基本触底,更多是因为船公司积极的运力管理措施和降无可降的需求所致。预计节后运价将更多保持震荡的趋势,主干航线运价预计会持续波动,涨跌互现。二三季度除去常规淡季下跌之外更多是震荡,四季度能否能小幅回升或者出现常规旺季行情需要关注欧美经济衰退进程和库存变化;更为可能的改善信号预计将出现在2024年。

干散货运价

·本周趋势:

·方向:

震荡

·分析:

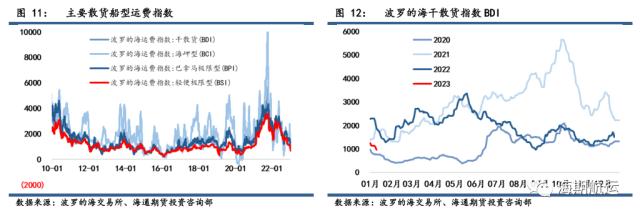

本期BDI持续下行,跌破千点。周五BDI报946点,较上周五下跌184点/-16%。细分船型,大型散货船运指BCI报1299点,较上周五下跌213点/-14%;中型散货船运指BPI报1069点,较上周五下跌点/-18%;小型散货船运指BSI报686点,较上周五下跌686点/-18%。

BDI深幅下探,为2020年年中以来最低值,这主要由基本面疲软导致,符合春节传统淡季特征。尤其上周将假期累计跌幅释放完全后,继铁矿石发运减弱,煤炭及大豆也运需低迷,导致其主要承运船型(中小型散货船)跌幅明显,成为拖累综指进一步下挫的主导因素。

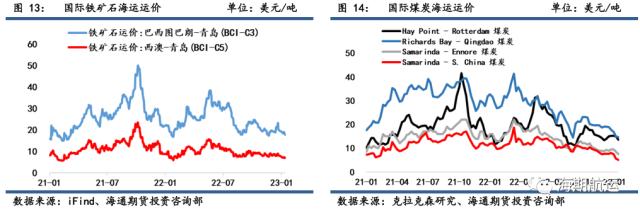

铁矿石方面,本期运费有所分化,巴西远程航线运费延续下跌趋势,而太平洋近程航线上半周下跌后下半周小幅企稳回升。分航线看,巴西图巴朗-青岛(BCI-C3)航线运费录得周均值18美金/吨,环比上周下跌2%;西澳-青岛(BCI-C5)航线运费录得周均值7美金/吨,环比上周下跌1%。发运端来看,中国传统春节前倒数第二周,澳巴外矿发运端货盘偏少,运需寡淡,因此造成市场可用运力积累。国内贸易需求端,钢厂补库持续,主要由于疫情扰动因素减弱,港口作业效率提升,港库向厂库转化更为顺畅,钢厂原料库存有序累积,但仍低于去年同期;国内终端消费方面,钢企高炉与产能利用率均有回升,螺纹钢社库增幅依旧领先厂库。总体看,本期铁矿石运费延续春节前的淡季特征,运需减少,市场船多货少,运费下行,后市判断短期运价震荡偏弱。

煤炭方面,本期即期航线运费以下跌为主。主要发运端来看,澳大利亚向亚洲国家发运相对较强,相关航线小幅上涨,尤其受中国解除部分对澳洲煤炭进口的非官方禁令影响,澳大利亚海因波特港-青岛港参考航线运费本期报8.55美金/吨,环比上涨1.18%,录得同船型(好望角型散货船)煤炭主要即期航线运费的本期最高涨幅。而南非与印尼货盘相对稀少,相关航线运费跌幅明显,南非理查兹湾港-鹿特丹本期录得8.00美金/吨,环比下跌17.95%。主要进口端来看,欧洲由于天气回暖,煤炭需求量下调,相关航线跌幅显著,南美玻利瓦尔-鹿特丹本期录得9.65美金/吨,环比下跌19.58%,美国巴尔的摩港-鹿特丹本期录得13.20美金/吨,环比下跌14.84%。我国煤炭市场总体平稳,但由于本期全国气温普遍偏高,工业消耗量下降,进口市场价格下行,运费也有较大跌幅,其中南非理查兹湾-青岛航线运费录得14.60美金/吨,环比下跌2.34%;印尼萨马林达港-福州港航线运费录得4.98美金/吨;但由于下周有寒潮来袭,全国气温预计有较大降幅,因此社会消耗量预计上涨。总体来说,本期煤炭海运价降幅显著,预计下周春节临近,运费维持震荡偏弱。

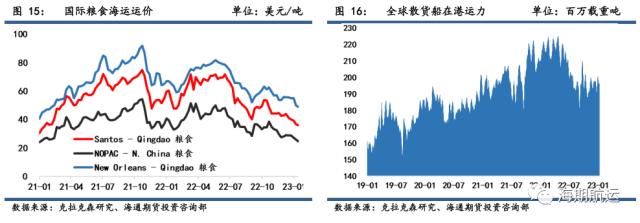

运力方面,本期全球在港运力周均值小幅回落0.84%,周内呈震荡态势;地区性在港运力趋势分化,其中,主要源于疫情扰动因素进一步消散,中国地区好望角型散货船在港运力延续涨幅(+6.31%),周内呈逐日上涨趋势;而主要由于煤炭及大豆海运运需低迷,巴拿马型散货船在港运力均呈环比下降趋势。

整体来看,散货运价开年走弱,数据显著低于前两年。2022年围绕中国经济的系列炒作和预期,都等待今年予以兑现,但开年紧邻春节传统淡季,运价不具备回暖条件,因此短期维持震荡偏弱判断,后续需重点关注国内经济宽松政策的落地情况。

油轮运价

·本周趋势:

·方向:

企稳回升

·分析:

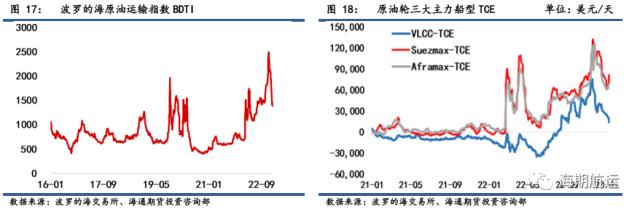

本周BDTI企稳回升,周五录得1445,环比上涨3.9%。周四VLCC-TCE录得13763美元/天,环比大幅下跌40%;Suezmax-TCE环比上涨31%至81541美元/天;Aframax-TCE环比上涨12%至68234美元/天。本周中小型船运价反弹力度较大,大型船只表现较为疲软。

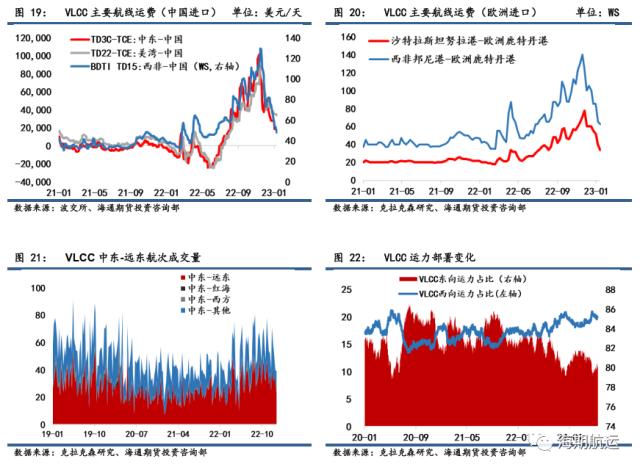

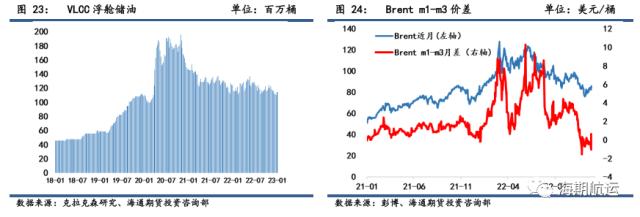

大型原油轮VLCC方面:市场询盘活动不佳,船只运力供给增加,叠加中国疫情放开后原油现实需求恢复缓慢,春节假期临近也放缓了炼厂采购步伐需求,短期内运费大幅滑落,但后续在整体市场回暖下有望企稳回升。中国进口航线来看,周四中东-中国TD3CTCE录得18583美元/天,环比回落39%;美湾-中国TD22TCE录得33754美元/天,环比下跌3%;西非-中国TD15录得WS47.95点,环比下跌11%。欧洲进口航线来看,本周沙特拉斯塔努拉港-欧洲鹿特丹港运价录得WS34点,环比下跌15%;西非邦尼港-欧洲鹿特丹港运价录得WS62.5点,环比下跌4%。受东部市场影响,发往欧洲的VLCC运费也呈现下滑。航次成交指标显示,本周VLCC中东航次累计成交约23(前值41),其中中东-远东航次成交量约13(前值23),市场交易活动减弱。运力分配指标显示,本周苏伊士以西VLCC占比为19.91%,对应苏伊士以东VLCC占比80.09%,已连涨4周,短期内市场VLCC运力供应过剩。原油价差指标显示,Brent1-3月价差本周均值为-0.09美元/桶,前值为0.07美元/桶,震荡在收敛区间内,虽然价差收敛预期提振贸易商套利行动,但市场运力供应宽松覆盖了现实需求。整体而言,本周VLCC费率表现疲弱,后续在整体市场回暖下有望企稳回升。

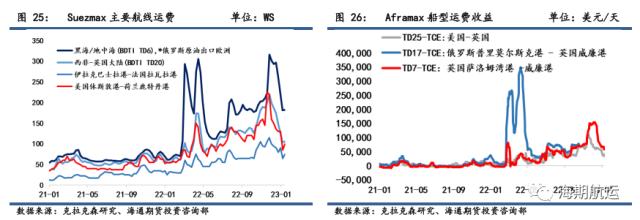

中小型原油轮Suezmax &;; Aframax方面:尽管市场整体运力供应仍较为充足,但船东坚挺运价下探空间,市场信心略微回升使得中小型船运费先于VLCC触底反弹,尤为是在西向市场。美湾市场,1月6日当周美国原油出口减少207.0万桶/日至213.7万桶/日,SPR库存为3.716亿桶,降幅0.21%。本周美湾市场活跃度有所回升,Suezmax和Aframax美国-英国航线运费收益分别上涨27%和11%。西非市场,整体市场回暖下船东坚挺Suezmax报价,周四Suezmax TD20西非-欧洲大陆航线TCE录得48643美元/天,环比上涨45%;地中海/黑海市场,本周区域内询价活动出现回升迹象,船东挺价期望增强,周四SuezmaxTD6黑海-地中海航线TCE环比上涨26%至114438美元/天。北海/波罗的海市场,英国本地表现较为平淡,周四AframaxTD17英国萨洛姆湾-威廉港航线TCE录得57144美元/天,环比下跌14%。东南亚市场,本周Aframax中东拉斯坦努拉港-新加坡港录得WS245点,环比下跌18%。整体而言,本周中小型船西向市场运费反弹较大,船东维稳运价下探空间。

短期来看,一方面,中国原油现实需求恢复缓慢,叠加春节放假期来临,短期降低了VLCC市场活跃度。但随着中国成品油出口配额提升和进口需求逐渐修复(IEA最新月报预计2023年石油需求增长大部分来自中国和印度的扩张),有望再次重建市场信心,中国需求的预期增长将在后续反映至VLCC运价提振上。另一方面,大部分船公司承运俄油仍持谨慎态度,前期运载俄油的部分船只进入非俄贸易市场,对油轮运价产生扰动仍需警惕。目前中小型船出现触底反弹迹象,而VLCC表现仍较为疲弱,后期有望在市场整体回暖中有所修复。春节过后关注中国第二波疫情感染程度和2月1日OPEC产油会议。

LNG船运价

·方向:

高位回落

·分析:

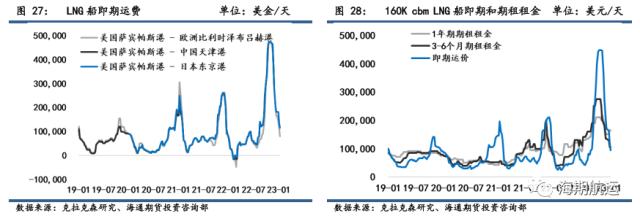

本周LNG船即期航线运费录得9.4万美元/天,环比下跌22%,连跌10周后跌破10万美元/天关口,几乎回调到淡季基准线。其中美国Sabine Pass到欧洲Zeebrugge的LNG船运费录得8万美元/天,环比下跌30%;Sabine Pass至中国和日本东北亚地区的运价环比下跌15%至11.5万美元/天。本周16万方LNG船1年期租租金录得16.5万美金/天,环比持平;3-6个月期租租金录得10.5万美金/天,环比也持平。

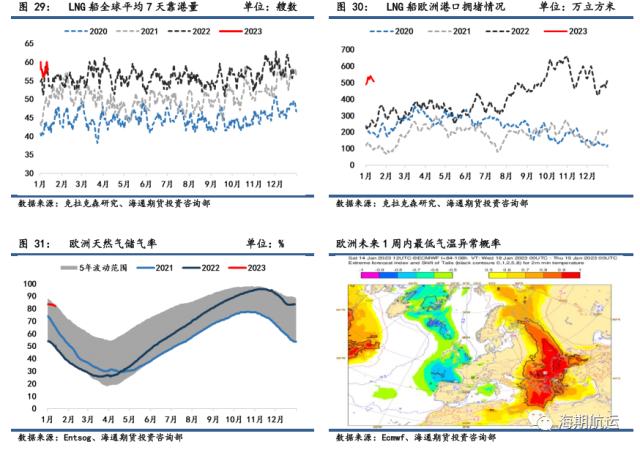

贸易指标显示,卸港速度缓慢下欧洲LNG船堵港运力仍居高位。截止1月13日,欧洲港口约有505.54万立方米LNG船滞留,环比下跌3%。气温情况显示,欧洲天然气库存率季节性下降,截止1月13日,欧洲天然气库容率已从95%的高点滑落至82.14%,但相比过往2年仍处在高位水平,主要受制偏暖天气消费低迷和天然气价格下降套利进口活动减弱。据ECMWF天气机构发布,预计未来一周内欧洲天气仍将维续偏暖态势,开年以来欧洲许多国家平均气温水平曾达到历史最高值。

短期来看,在全球气候预计偏暖背景下,市场对当前欧洲胀库风险和亚欧天然气消费整体放缓而减少运力需求表现出一定的担忧。中国LNG消费需求多以项目船绑定,对即期运力需求偏低。欧洲由于偏暖天气下消费不佳和天然气价格下滑,LNG进口量呈现放缓。短期来看,目前中国疫情感染下现货需求走弱,叠加春节假期工人放假影响LNG海运贸易,而欧洲天气依旧偏暖或将继续减少LNG船运力需求。春节过后,关注中国第二波疫情感染程度和天然气价格变化。

关键词阅读:集装箱运价

- 今日十大热股:中美贸易传来利好,PCB人气爆棚中京电子翻倍,4000亿巨头罕见涨停,8天6板妖股提示风险

- 亚洲最大卫星制造基地“强磁场”效应初显,带动5000亿元产值

- 是供给侧收缩+AI需求共振,存储芯片大幅涨价,量价齐升或将持续到2026年

- 国际巨头持续提价,POE国产替代市场空间巨大

- 公安部等部门出手,加速商用密码领域建设进程

- AI基础设施建设提速,PCB产业链高景气度延续释放

- 覆铜板行业兼具周期性和成长性,AI高景气带来新机遇

- 我国首个海水漂浮式光伏项目建成投用

- 大幅提升能量密度的解决方案,硅基负极已经开始批量应用

- 脑再生科技暴涨122%,盘中多次熔断!国家药监局:配合相关部门出台基于脑机接口技术的医疗器械产品支持政策

京公网安备11010602200782号

京公网安备11010602200782号