重磅消息接踵而至。

2月14日晚间消息,中国足球协会主席、党委副书记陈戌源涉嫌严重违纪违法,目前正在接受审查调查。

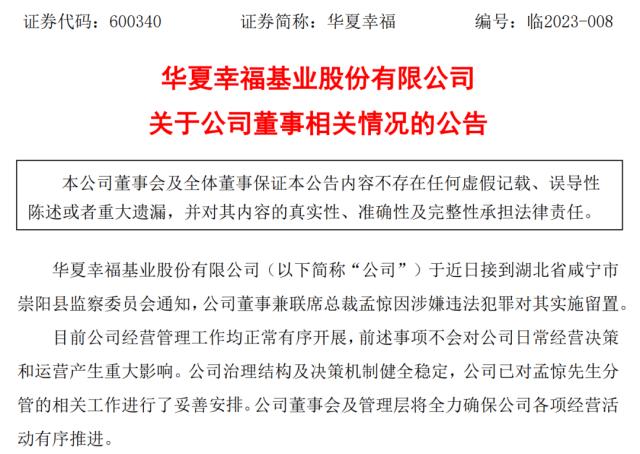

同日晚间,A股上市公司华夏幸福发布公告,于近日接到湖北省咸宁市崇阳县监察委员会通知,公司董事兼联席总裁孟惊因涉嫌违法犯罪对其实施留置。有媒体报道称,孟惊被带走或与此前李铁执教华夏幸福足球队期间的一些事情有关。

中国足协主席陈戌源被查

据湖北省纪委监委网站消息,中国足球协会主席、党委副书记陈戌源涉嫌严重违纪违法,目前正接受中央纪委国家监委驻国家体育总局纪检监察组和湖北省监委审查调查。

公开资料显示,陈戌源出生于1956年。2019年5月,陈戌源被任命为中国足协换届筹备组组长,随后他卸任上港集团职务。2019年8月中旬,陈戌源当选中国足协主席,成为中国足协历史第六位足协主席。

陈戌源1997年7月毕业于上海海运学院工商管理硕士研究生班,高级经济师,曾任上海港驳船公司团委副书记;上海港务局团委副书记、书记;上海港宝山集装箱装卸公司经理,上海港务局副局长兼上海港集装箱综合发展公司副总经理、党委副书记;上海港务局副局长兼上海港集装箱股份有限公司董事长;上海国际港务(集团)股份有限公司党委书记、董事长等职。

据媒体报道,在任职上港集团期间,陈戌源主导了上港集团对上海东亚俱乐部进行收购。

百亿房企高管涉嫌违法犯罪!与足球有关?

2月14日晚间,华夏幸福发布公告称,公司于近日接到湖北省咸宁市崇阳县监察委员会通知,公司董事兼联席总裁孟惊因涉嫌违法犯罪对其实施留置。

有媒体报道,孟惊涉嫌违法犯罪事宜可能与足球有关。公开资料显示,孟惊曾担任河北华夏幸福足球俱乐部的董事长。

河北足球俱乐部微信公众号显示,孟惊出席过2018赛季华夏幸福的出征仪式,并登台授予全队出征战旗。在2019赛季华夏幸福的赛季前出征仪式上,俱乐部董事长孟惊、总经理李君等出席。

而李铁曾于2015年7月14日出任河北华夏幸福足球俱乐部常务副总、体育总监并兼任中方教练组组长,一个月后担任主教练,2016年8月27日不再担任华夏幸福主帅。去年年底,李铁被查。

美国CPI超预期,金属板块受挫!美联储高官“放鹰”:继续加息

周二晚间9:30,美国1月CPI公布,CPI同比上涨6.4%,预估上涨6.2%,前值为上涨6.5%。美国1月CPI环比上涨0.5%,预估上涨0.5%,前值为下降0.1%。

CPI数据出炉后,多头空头一时难分高下,美股在盘前一度反复横跳,一会直线下跌一会拉升,正式开盘后低开高走,随后再度跳水。商品期货普遍下跌,国际油价一度跌超3%,现货钯金跌超5%,伦锡跌超3%。

截至今晨收盘,标普500指数收跌0.03%,道指收跌0.46%,纳指收涨0.57%。WTI 3月原油期货收跌1.35%,布伦特4月期货收跌1.19%。伦敦工业基本金属普跌:伦锌跌0.5%,伦铅重回两周低位,昨日跌超4%的伦镍再跌0.6%,伦钴跌超8%,创逾两年最低。伦锡跌2.6%。

美国1月CPI数据公布后,众多美联储官员发表鹰派观点,他们认为在新数据显示上月物价快速上涨后,利率可能需要升至高于预期的水平,以确保通胀继续下降。

美联储“三把手”、纽约联储主席John Williams表示,通胀太高,将保持加息以实现通胀目标;里士满联储主席Thomas Barkin认为,如果通胀持续高于目标,美联储可能不得不采取更多行动;达拉斯联储主席、2023年FOMC票委Lorie Logan预计美联储将逐步加息,美联储可能需要将利率提高到高于官员此前预期的水平;费城联储主席Patrick Harker则强调美联储仍有更多工作要做才能控制通胀。

华尔街人士也纷纷发表观点。

有“新美联储通讯社”之称的华尔街日报记者Nick Timiraos在美国CPI报告发布后表示,周二强劲的报告会让美联储官员们在3月会议上继续加息,并暗示未来可能会进一步加息。

高盛资产管理的策略师Maria Vassalou称,核心通胀的强劲表明,要让通胀回落到2%,美联储还得做很多努力。如果本周三公布的美国零售销售也强劲,美联储可能不得不为遏制通胀而将政策利率上调到5.5%。

摩根士丹利首席经济学家Ellen Zentner预计美联储的紧缩道路将在5月会议中制定,未来几次会议都将一次加息25个基点。

市场人士:有色金属或继续承压,贵金属有望反弹

从美国股市、美债和美元汇率表现来看,市场还在交易美国通胀继续放缓,美联储未来将停止加息的逻辑。

“通胀数据超预期,市场会上调美联储利率上限预期,目前大家觉得美联储的利率终点大约在5%,一旦通胀增速超出预期,金融市场会在目前的利率定价基础上上调25个bp的预期,对贵金属形成一定利空效应。”中信建投贵金属研究员罗亮说,从领先指标来看,1月能源价格有所上行,租金的边际压力也仍在,虽然薪资增速放缓,但是不排除最新的通胀数据超预期。但是从上期通胀水平来看,随着CPI通胀分项中租金权重的上升,后期通胀仍将加速下跌。在加上本次CPI数据权重经过一定调整,市场存在一定预期交易,并且实际通胀率维持在6.2%的增速附近,因此对贵金属的价格影响有限。甚至当第一轮市场交易现实的冲击结束之后,市场缓解近期美联储的鹰派紧缩压力,贵金属跟随金融市场大幅反弹。

从美国通胀和有色金属、贵金属的影响逻辑来看,广州金控期货研究所副总经理程小勇认为,主要有以下几个方面:一是美国通胀是否继续下降决定了美联储是否在后续继续放缓加息力度。而美国货币政策周期和美元流动性环境影响有色金属和贵金属的金融属性,即投资需求。美国1月通胀超预期,美联储可能在下一次议息会议上有可能再次提高加息力度或者延迟加息周期,这将导致美元名义利率攀升,有色金属和贵金属的投资需求受到抑制,从而会出现较大的下行压力。二是美国通胀决定了美国经济是否会陷入衰退,从而对有色金属的消费需求产生影响。由于市场押注美国通胀回落,美联储放缓加息力度,金融市场陷入经济衰退的可能性已经从2022年的高点大幅下降,美元指数反弹,长端美债收益率回落,从而降低2023年美国对有色金属和贵金属工业消费的担忧,二者可能反弹。

“未来美国通胀回落面临诸多阻力,例如服务业通胀回落缓慢和就业市场依旧强劲,美联储加息周期不会结束,或者很快转为降息周期,这意味着未来美元名义利率回落至一定程度后会高位盘整,美国经济还是存在一定的下行压力,有色金属需求取决于中国经济复苏力度,短期国内需求恢复还相对缓慢,这也是节后有色金属普遍累库和价格回落的主要原因。如果二季度国内经济回升力度强劲,有色金属才回启动新一轮涨势。贵金属近期也出现一定程度回落,且金银比价回升,这意味着贵金属的消费需求弱于投资需求,如果美联储加息持续时间长于预期,贵金属可能高位振荡。”程小勇说。

此前美国官方已经预告将在1月调整CPI分项权重,其中会下调能源和二手车等商品的权重同时提高住房部分的权重以反映近年的消费习惯,从公布的官方数据和民间调查来看,制造业PMI的物价分项1月有所回升,商品价格下行趋势出现缓和,而住房价格仍存在韧性,这将使1月数据存在超预期压力。在供应链和劳动力受限的情况下,此前市场对于美国通胀将很快受控预期短期未能实现,从官员陆续的表态来看美联储将继续维持高利率水平到今年年底。“近两周美元指数和美债收益率的反弹已经基本反映了市场对于现实的再平衡,贵金属价格的调整亦较到位,美国CPI符合或略强于预期,金银预期下跌压力相对更小。”广发期货贵金属研究员叶倩宁说。

海通期货有色研究员胡畔认为,部分有色金属表现承压,本次通胀数据大幅超预期,加息节奏有可能走强,支撑美元走高,有色金属将会延续承压走势,整体市场或加剧波动。

具体从品种基本面看,铜方面,国内现货库存累积仍在延续,但累库幅度预计放缓,2月下旬的库存走势仍比较重要。“节后供应方面外矿供应、炼厂检修均有扰动,而市场关注点仍在需求修复上,目前下游企业开工复工情况稳步推进,但企业对于未来订单预期存在分歧,后期若消费回暖得到数据进一步的证实或将对铜价形成支撑;若需求预期被证伪,则不排除出现新一轮的下行趋势,需要持续关注累库和下游复工表现。”胡畔说。

据悉,云南减产将逐步于近期实施,前期压降负荷100万千瓦,后续或根据水位情况变动,而贵州地区此前关停产能开始陆续起槽复产,供应端利多减弱。市场关注点更多转向成本和需求端,近期煤价持续回落带动成本支撑有所下降,而需求下游开工逐步恢复,铝价回调后采购量略有增加,现货贴水逐步收窄。

“国内社会库存延续累积,不过增幅有所下降且出库量保持增长,库存压力或有望逐步缓解。短期供应利多减弱但需求略有改善,铝价大概率振荡等待库存拐点出现,关注成本和库存变动情况。”胡畔说。

叶倩宁认为,中长期角度看,美国实际利率与黄金的负相关影响更大,随着美联储放缓加息步伐而高通胀压力使美国经济陷入下行通道,同时欧洲和英国央行维持鹰派,美元信用动摇使美债收益率和美元指数同步见顶回落,各国货币为寻找新的稳定之锚央行持续增持黄金将为价格带来支撑,使中枢不断上移。

刷新半年来新高,白糖期货后市何去何从?

国内春节放假期间,美糖从19.6美分/磅连续上涨,国内节后开市后美糖依然不断上涨,本月初最高已经刷新了近半年来高位。国内方面,白糖期货春节后开盘首日大幅跳空高开百余点,很快突破5900元/吨一线的关键位置,至今依然在5900元/吨以上。白糖刷新半年来新高,受访人士普遍表示,主要是外盘大涨带动所致。

一德期货白糖资深分析师李晓威告诉记者,白糖期价周一小幅回调,周二冲底后再度小幅反弹,但整体波动空间只有40点上下,盘面相对较为谨慎,节后一次性大幅跳空大涨至5900元/吨之上,几乎可以覆盖绝大部分糖厂的生产成本,年前在5600—5700元/吨区间运行了很长时间,年后面临供应旺季需求淡季,继续大涨的内部信心并不充足,更多还是依赖外糖提振,且覆盖成本之后套保的压力随之增加,但备货和采购也越发谨慎,价格波动空间缩窄。

“白糖近期创新高,主要是跟随前期原糖,属于节后跟涨叠加消费好转预期。春节假期期间原糖受印度减产推升,走出六年高点,节后国内期货现货价格同步上调。另外,一月产销数据公布,销售进度良好,市场前期寄予厚望的消费回暖似乎得到了一定程度验证,提振市场情绪。”光大期货白糖高级分析师张笑金说。

记者了解到,当前国内依然是传统的供应旺季需求淡季,白糖库存相对充足,港口库存也较为充裕,外糖上涨后,进口糖报价水平也提升较多,整体处于国产糖供应充足,进口价涨量多的节奏中,外部供需环境相对紧张一些。一方面是去年四季度后期的供需矛盾持续到现在,加上春节前后出现了一些新情况,比如巴西上调石油价格,印度天气情况不佳,其未来产量和出口都随之减少,巴西处于收榨阶段,印度泰国开榨初期,供应压力不大,所以国际市场的供应方面出现了低于预期的阶段性紧张格局。另一方面,需求依然表现旺盛,以巴西出口数据维持高位为代表,短期阶段性局部供应紧张的局面或将持续到巴西4月份新榨季生产开始,直至巴西和泰国等新糖集中供应上来以后。

后市来看,李晓威认为,巴西集中开始新榨季生产和出口之后,供应压力将有明显增加,但需求方面在整体高通胀和经济衰退担忧节奏下并不乐观,且巴西等国的乙醇和燃油政策依然有不确定性,印度天气造成的减产能落实多少还值得怀疑,泰国产量提升较多是确定的,巴西政策调整之下的产量调整空间也很大,所以中长期的国际市场供应压力提高令远期合约承压更多。国内春节期间各项生产生活迅速恢复,市场信心短期得到释放,一季度前半段宏观和资金环境较为乐观,中长期的空间更多是取决于需求端能否跟上节奏,所谓的宏观强预期和淡季弱需求能否相互协调,尤其在集中供应阶段,需求端的预期并不能带来更多支撑,阶段的相对高位也是上游很好的套保和点价机会,而二季度后期和下半年,供应压力高峰过度,需求也将继续向好恢复,内部糖价的健康空间有望得到实质性的缓解和释放,中期建议更多参与期权波动空间有限的策略,长期合约和下个榨季的提前布局可以关注年中前后的机会。

“受印度第二批出口配额迟迟未公布影响,短期原糖价格将维持相对高位。如果印度一直不批准新的出口额度,供应端的缓和需待4月巴西开榨才有望缓和。预计巴西2023/2024榨季仍将维持较高的制糖比。在此之前,原糖价格预计仍偏强运行。国内盘面春节后第一周跟涨原糖较为谨慎,市场期待消费环比改善,但对于后期消费的持续性仍有担忧,短期价格如进一步上行仍将面临来自保值盘的压力。”张笑金说。

关键词阅读:中国足协

京公网安备11010602200782号

京公网安备11010602200782号