来源:申银万国期货宏观金融研究

摘要

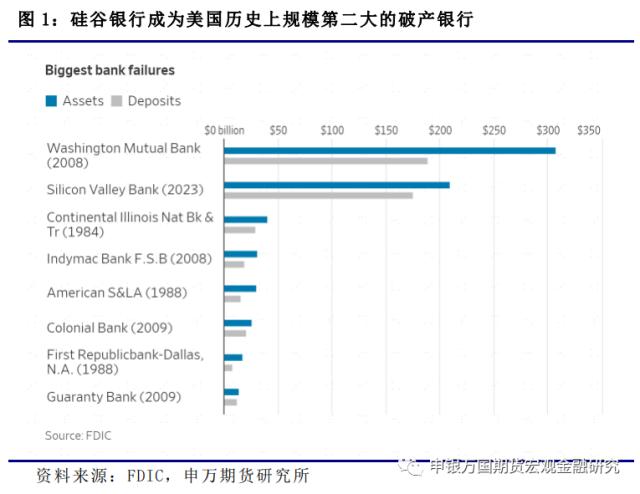

硅谷银行在3天的时间里破产被接管:2023年政府工作报告中,总量目标以稳为主,GDP增长目标从5.5%左右下调至5%左右。城镇新增就业目标上升,从1100万人以上提高到1200万人左右。GDP目标增速略低于市场预期,但是新增城镇就业人数上调,这反映政府工作报告整体较为稳健的基调。硅谷银行在3天的时间里破产被接管:美国硅谷银行(SVB)的总资产从2020年不足800亿美元快速上涨至年今年初的2000亿美元。美联储从2022年开始大幅加息,SVB的存款快速减少。该银行的存款来源以企业客户为主,负债端的稳定性相对较低。3月8日其发布融资计划被市场理解为风险信号,企业客户纷纷取回存款引发挤兑。SVB一半以上的资金投向长期债券和MBS并存放在持有到期账户中,在会计准则中以成本法估值。在遇到储户的挤兑之后,银行被迫把“浮亏”的债券卖掉以应对提款,导致“浮亏”变成了真实的亏损。进一步引发储户的担心加剧存款的流出。3月10日SVB破产被FDIC接管,成为本轮美国加息周期最早爆出风险的金融机构,也是美国历史上规模第二大的破产银行。

美国银行业面临的困境之一,存款负增长带来经营压力:SVB的倒闭反映了目前美国银行业所面临的困境。2020-2021年银行业资产负债表快速扩张。为了抑制通胀2022年美联储采取了过去多年都没有过的速度提高利率水平,美国广义货币M2开始持续负增长,这也意味着银行存款的负增长。银行业作为一个整体资产扩张速度放缓,其中那些对存款依赖较高的个体银行则可能面临资产负债表收缩的压力,SVB是其中的典型代表。这使得银行经营的难度加大,负债端不稳定的银行尤其如此。这是美国银行业面临的困境之一。

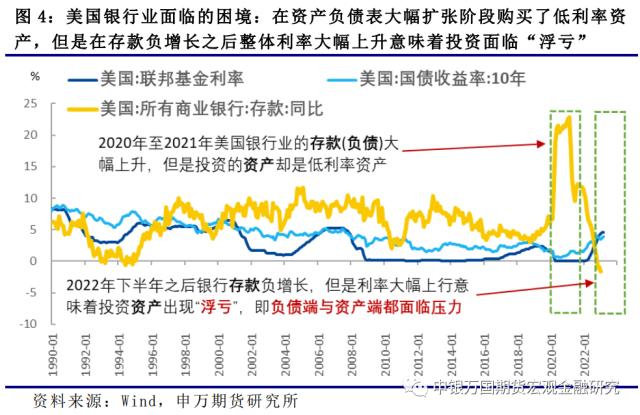

美国银行业面临的困境之二,负债端不稳定可能导致资产端的“浮亏”变成实际亏损:美国银行在资产负债表大幅扩张阶段购买了低利率资产,但是在存款负增长之后整体利率大幅上升意味着投资面临“浮亏”。从会计准则来看,债券放在持有到期账户意味着“浮亏”并不会体现在财务报表上。但是当银行的负债端变得不再稳定,甚至部分银行的负债开始减少的时候,如果流动性资产不足,银行就可能被迫卖掉原本放在持有到期账户中的债券,这样“浮亏”就变成实际的亏损。整个银行业的存款负增长,银行的业绩可能面临一定的向下“调整”的压力。

美联储加息路径或再次调整:2年期美国国债收益率两天下行44bp,历史罕见。随着SVB的倒闭,未来美国银行业、美国金融系统和金融市场的不确定性都大幅增加。监管机构如何应对,特别是对那些负债端不稳定的银行采取什么措施,可能将成为未来一段时间影响金融市场和美联储加息路径的关键。

风险提示:美国银行业流动性问题超预期;美国经济衰退超预期。

正文

01

硅谷银行在3天的时间里破产

美国硅谷银行(Silicon Valley Bank,SVB)是一家以吸收风险投资基金和初创类企业存款为主的商业银行。2020年新冠疫情之后美联储大规模的刺激计划给整个美国社会带来了充裕的流动性,科技公司的快速扩张也使得硅谷银行的存款大幅上涨。SVB的总资产从2020年不足800亿美元快速上涨至年今年初的2000亿美元。美国通胀从2021年起快速上升,在2022年达到过去40年的高点。为了压低通胀,美联储从2022年开始大幅加息。作为硅谷银行重要的存款来源,科技公司自身的资金与经营在高通胀和高利率的环境中遇到挑战,这些企业只能消耗手中现金,令SVB的存款快速减少。此外,美联储大幅加息也使得SVB自身的投资收益减少,资产质量下滑。

SVB的存款来源以企业客户为主,负债端的稳定性相对较低。今年3月8日,SVB发布增发公告称,将发行价值 12.5 亿美元的普通股和价值 5 亿美元的存托股份。这一融资计划被市场理解为风险信号,企业客户纷纷取回存款引发挤兑。银行的业务本质上是借短贷长,SVB一半以上的资金投向长期债券和MBS,并存放在持有到期账户中。2022年美联储大幅加息,10年期美国国债收益率从年初的1.5%左右上升至接近4%,债券价格大跌。把债券放在持有到期账户中在会计准则中以成本法估值,这样就可以避免因为公允价值变动引发投资亏损。这些债券资产只要持有到期,就不会发生真实的亏损。但是在遇到储户的挤兑之后,银行被迫把“浮亏”的债券卖掉以应对提款。这样就从“浮亏”变成了真实的亏损。进一步引发储户的担心,加剧存款的流出。

美国当地时间3月10日上午,美国联邦存款保险公司 (FDIC)宣布SVB被关闭。从3月8日发布增发公告到3月10日破产,资产规模一度达到2000亿美元的银行在3天的时间里倒闭,成为本轮美国加息周期中最早爆出风险的金融机构。SVB是本轮美国加息周期最早爆出风险的金融机构,也是美国历史上规模第二大的破产银行。

SVB破产之后,之前把大量存款存入其中的科技公司可以取回多少存款还有很大的不确定性。如果部分科技公司的在其中的存款出现较大亏损,那么在高利率高通胀的环境中经营已经遇到一定困难的科技公司则可能面临倒闭的风险。

02

美国银行业面临两个的困境

SVB在遇到流动性问题之后,股价在短期之内出现暴跌,并且引发美国银行股的大跌和整体美股的回落。市场投资者关注的是问题是这仅仅是一个个案,还是风险将继续蔓延,其他银行是否也面临类似的问题。美联储为了压制通胀持续大幅的加息,已经使美国国债收益率曲线出现40年来最为深度的倒挂。过往的历史经验显示国债利率曲线倒挂之后美国通常进入衰退。本轮加息周期中,美国就业一直保持较高速度的增长。有投资者一度认为2023年美国可能不会发生严重的衰退,甚至美联储可以做到在抑制通胀的同时避免衰退。在SVB以极快的速度倒闭之后,市场的参与者不可避免再次重新评估美国衰退的概率,美国金融机构的“健康程度”,以及未来美联储加息路径将如何调整。

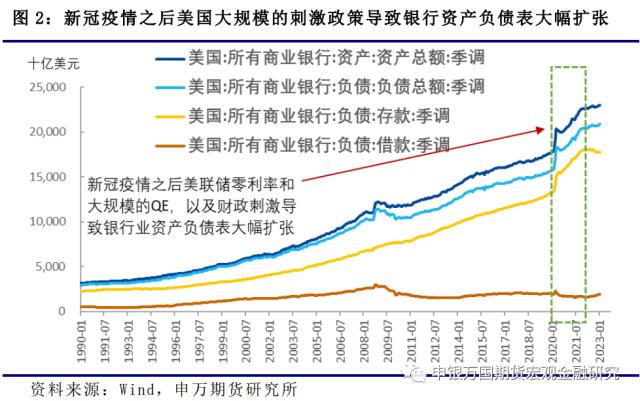

SVB的倒闭,有其自身经营相对独特的地方,但也反映了目前美国银行业所面临的困境。从2020年到2022年SVB的资产规模增加了一倍,这其实与美国整体的大环境有关。为了应对新冠疫情,美联储把基准利率降到零,并且采取无限量QE的政策大幅扩表。美国财政部也采取了多轮的财政刺激措施,这样带来的结果是美国的企业和居民普遍“不差钱”,银行账户的存款比疫情前增加很多,简而言之就是大规模“印钱”。居民和企业的存款就是银行的负债,存款的大幅上升就对应银行资产负债表快速扩张。从2020年初到2022年上半年,美国银行业的资产和负债扩张速度明显高于疫情前的水平。

但是大规模印钱的负面结果是通胀高企,为了抑制通胀2022年美联储采取了过去多年都没有过的速度提高利率水平。这样美国整体的流动性从极度宽松变为极度收紧。2022年下半年之后美国广义货币M2开始持续负增长,历史罕见。M2的构成主要就是银行的存款,对比银行存款的增速与M2的增速可以发现二者走势高度一致。M2的负增长也意味着银行存款的负增长。作为银行负债最重要的来源,存款负增长表明美国的银行业在经历了飞速的扩张之后,从2022年下半年开始资产和负债扩张的速度放缓。

银行业作为一个整体资产扩张速度放缓,其中那些对存款依赖较高的个体银行则可能面临资产负债表收缩的压力。SVB是其中的典型代表。在资产负债表加速扩张的时期,银行的业务相对容易开展,经济景气度的上行也意味着银行资产质量的改善。但是银行的资产负债表扩张速度放缓,甚至很多银行的资产负债表开始收缩,那么银行经营的难度就会加大,负债端不稳定的银行尤其如此。这只是美国银行业面临的困境之一。

美国银行业面临的困境之二,是在资产负债表大幅扩张阶段购买了低利率资产,但是在存款负增长之后整体利率大幅上升意味着投资面临“浮亏”。从会计准则来看,债券放在持有到期账户意味着“浮亏”并不会体现在财务报表上。但是当银行的负债端变得不再稳定,甚至部分银行的负债开始减少的时候,那么其资产端的流动性就成为关键。如果流动性资产不足,银行就可能被迫卖掉原本放在持有到期账户中的债券,这样“浮亏”就变成实际的亏损。整个银行业的存款负增长,或表明从行业层面来看,银行的业绩可能面临一定的向下“调整”的压力。SVB的倒闭,显然已经触发了市场对这个问题的关注。美国银行股也连续2天出现较大幅度的下跌,跌破了过去半年的波动区间。SVB也表明,银行遇到流动性的问题可以很快转化为盈利问题,然后进一步转化为银行自身的生存问题。预计负债端较为脆弱的银行将成为市场关注的焦点。需要密切关注美国监管机构可能采取的行动。

03

美联储加息路径或再次调整

SVB遇到流动性问题,美股银行股连续2天大跌,不只是引发了市场对于美国银行也健康状况的关注,更是使市场重新思考未来美联储的加息路径。金融是现代经济的核心环节,金融机构如果出问题,那么就会影响实体企业和居民的信贷增长就,进而对整体的经济增长产生较大拖累。美联储大幅加息是为了抑制通胀,如果美国经济因为银行的问题陷入衰退,那么通胀的压力可能会很快成为通缩的压力。因此美联储的加息路径将可能重新调整。2年期美国国债收益率反映了市场对于未来一定时间美联储加息的预期,3月9日和3月10日两天2年期美国国债收益率下行44bp,过去几十年的时间里面都较为罕见。此前市场对未来加息路径的关注还在通胀上面,美联储主席鲍威尔本周面对国会问询的时候还表示可能在3月的议息会议中加息50bp。但是随着SVB的倒闭,未来美国银行业、美国金融系统和金融市场的不确定性都大幅增加。监管机构如何应对,特别是对那些负债端不稳定的银行采取什么措施,可能将成为未来一段时间影响金融市场和美联储加息路径的关键。

04

风险提示

1、美国银行业流动性问题超预期;

2、美国经济衰退超预期。

关键词阅读:美国银行业

- 重磅!国家部署"十五五"海洋经济规划,多项利好政策加码,海洋经济迎来黄金发展期!

- 重磅!全国首台国产商业电子束光刻机突破性问世,精度比肩国际,产业链或将全面腾飞!

- 全球首届人形机器人运动会今日北京开幕,500台机器人将展开538个比赛项目竞技对决

- “AI+医疗”政策再添猛火!浙江十部门联合发文,多模态医疗大模型加速落地

- 星河动力航天完成谷神星二号运载火箭多项关键地面试验,中国商业航天迎来“技术突破”和“规模爆发”的双重拐点

- 技术+降本+政策三重催化,Robotaxi已具备大规模商业化基础

- OpenAI要求5个月算力翻倍,全球军备竞赛加剧,AI算力产业链全线受益

- 沪指攻下3674点之后,未来还有多大空间?三大逻辑或酝酿新主线

- 创业板指涨逾2%,算力硬件方向领涨,券商股异动拉升,两市成交额连续第55个交易日突破1万亿元

- 金融支持消费政策发布,有望增加百亿级的消费动力

京公网安备11010602200782号

京公网安备11010602200782号