来源:CFC金属研究

摘要

季度策略

主线逻辑:

根据往年经验,日均铁水产量在4月末运行区间为235-240万吨,当前铁水回升至239.8万吨附近,上方空间有限,实际则有赖于终端需求;此外,铁水见顶后,能在高位区间维持多久?往年能持续1个月左右,但今年铁水见顶较早,预计4月末至5月初将出现铁水转向,转向之前高位运行的铁水将继续支撑炉料需求。

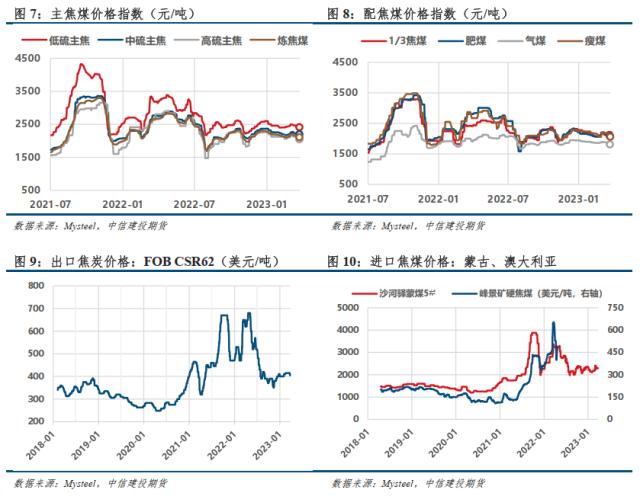

焦煤进口端(占比13%),根据海关总署数据,前2个月炼焦煤进口数量累计值为1311万吨(环比+7.5%),其中澳大利亚7.3万吨,蒙煤645.8万吨。截至3月25日,甘其毛都累计进口744.4万吨,我们预计一季度进口蒙煤约1108万吨,环比增量预测值上调至181万吨(+19.5%),超出此前预期。展望第二季度,进口蒙煤将继续保持高位通关,而澳煤则将逐步放量。

国产煤方面(占比87%),根据周度数据,预计一季度原煤产量环比小幅下滑1.8%;展望第二季度,整体供应趋于增加,环保限产对供应的扰动将减弱,不排除突发事故的冲击,考虑到煤矿端生产节奏相对自由,我们判断库存重建进程仍将较为缓慢。

综上所述,5月初之前,高位铁水支撑炉料需求,与此同时,焦化产能充裕,国产煤供应逐步增加,进口煤继续保持高位通关,煤焦呈现出供需两旺的格局,进入5月后铁水转向概率高,4月中下旬盘面下跌风险增加。

上期策略回顾:

“外患”加剧,“内忧”何时显现?

正文

01 行情回顾

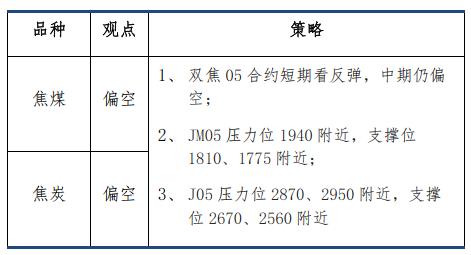

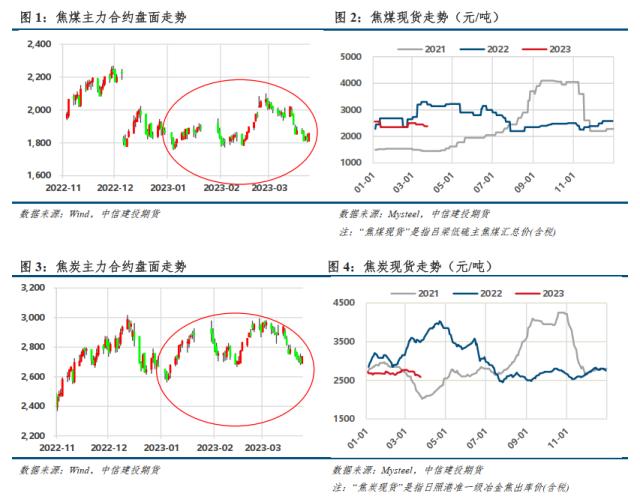

第一季度,焦炭主力合约价格中枢2780,焦煤主力合约价格中枢1930,均较2022年12月有所上移。现货方面,焦炭在春节前完成两轮下跌后,至今已有70余天未发生价格调整;炼焦煤各煤种价格指数整体呈现下降趋势,3月前后因煤矿事故小幅反弹。

第一波上涨于1月初启动,主要由政策预期主导,由春节期间供需错配推动,春节后因进口煤增量不断与钢材负反馈,盘面快速回落;第二波上涨于2月中旬启动,由炉料需求回升预期主导,煤矿事故助推,但3月初随着铁水产量“见顶”,国产煤供应逐步恢复,叠加海外流动性风险对商品市场形成压制,双焦盘面弱势运行。

整体而言,我们对“焦煤年前供需双弱,年后短期供需有错配可能,中长期焦煤端利润回吐仍是趋势”的判断,基本符合行情发展。第一季度,所谓的“第二波”疫情并未出现,澳煤也并未形成实物进口量。

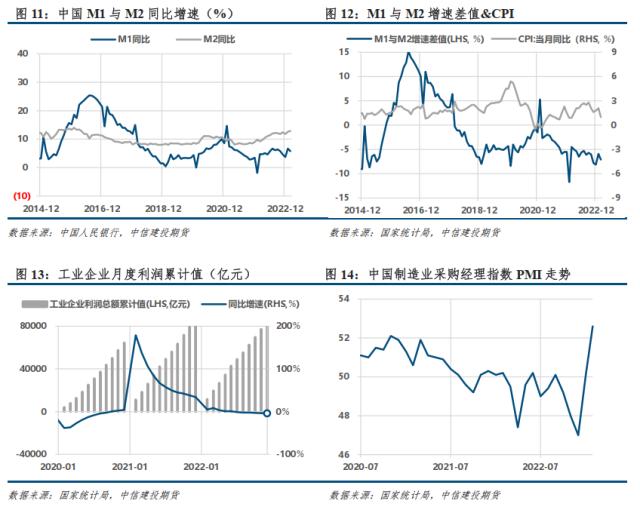

02 宏观数据

03 双焦基本面数据

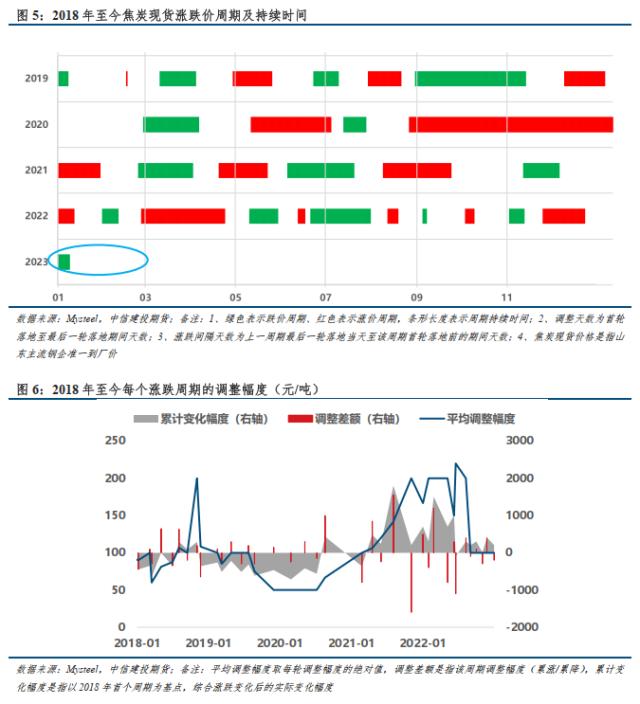

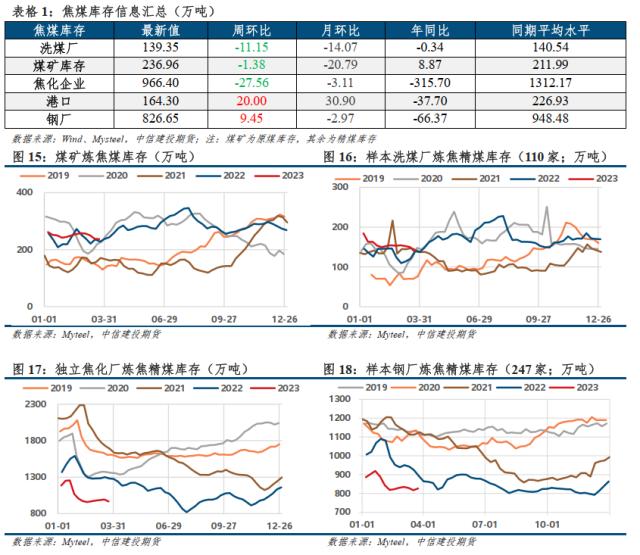

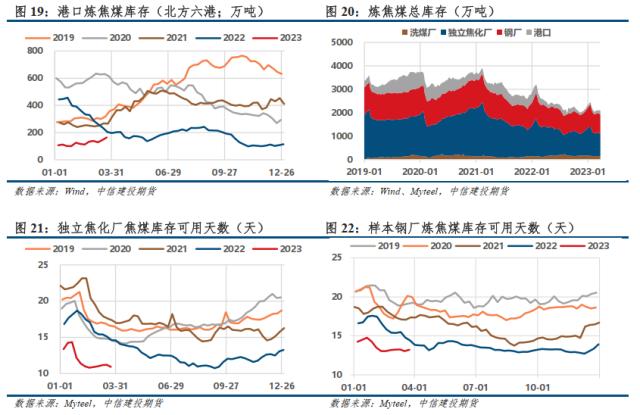

3.1库存重建艰难,可用天数续降

焦煤:本周,煤矿库存降速放缓,洗煤厂加速下降,钢厂库存转增,焦化厂大幅去库,港口累库明显;整体库存下滑,焦煤库存驱动向上;焦钢厂内炼焦煤库存可用天数续降。截至3月24日,焦煤整体库存较2022年底下滑210万吨。

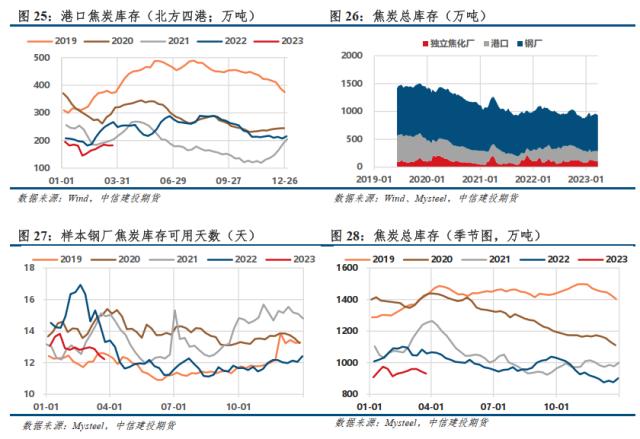

焦炭:本周,焦企开始累库,钢厂加速去库,港口库存微增;整体库存有所下滑,焦炭库存驱动向上。钢厂场内焦炭库存可用天数续降。截至3月24日,焦炭整体库存较2022年底增加约30万吨。

3.2 铁水产量即将见顶,焦钢产量比仍在下滑

下游需求及价格不乐观,钢厂盈利修复放缓,铁水持续增长;成本支撑松动,吨焦利润修复,焦企生产积极,焦钢产量比略降;受安检及事故影响的煤矿逐步复产,部分煤种出货困难;口岸蒙煤日通车持续高位。

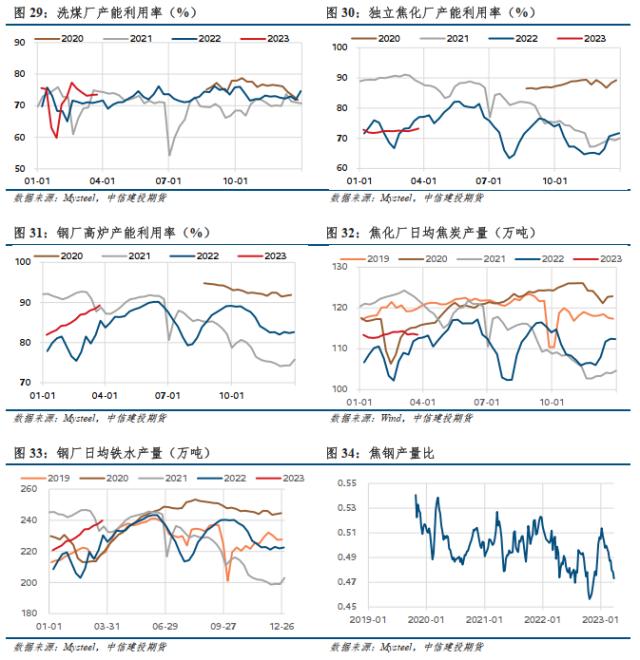

第一季度,独立焦化厂产能利用率维持高位,焦化厂日均产量约为113.5万吨,环比+4.3万吨(+3.9%),同比+5.3万吨(+4.9%);洗煤厂则经历了春节减产与节后复工,产能利用率出现较往年更深的“V”型走势;钢厂高炉产能利用率自年初起稳步回升,铁水日均产量约为230.2万吨,环比+1.5万吨(+0.7%),同比+15.3万吨(+7.1%),符合此前预期。

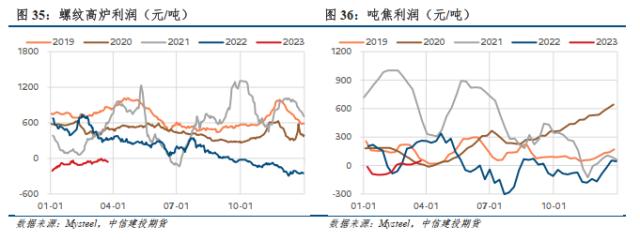

3.3产业利润小幅收缩,焦钢毛利差再次攀升

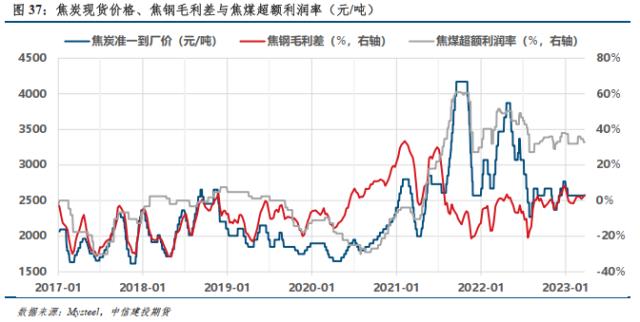

炼焦煤种现货价格均有下调,焦炭成本支撑有所松动,成材价格震荡偏弱运行,产业利润小幅收缩,周度螺纹毛利降至-44元/吨附近(-21),焦钢毛利差攀升至3.4%附近,利润再分配做空驱动增强。

第二季度双焦供需预测:

根据往年经验,日均铁水产量在4月末运行区间为235-240万吨,当前铁水回升至239.8万吨附近,上方空间有限,实际则有赖于终端需求;此外,铁水见顶后,能在高位区间维持多久?往年能持续1个月左右,但今年铁水见顶较早,预计4月末至5月初将出现铁水转向,转向之前高位运行的铁水将继续支撑炉料需求。

焦煤进口端(占比13%),根据海关总署数据,前2个月炼焦煤进口数量累计值为1311万吨(环比+7.5%),其中澳大利亚7.3万吨,蒙煤645.8万吨。截至3月25日,甘其毛都累计进口744.4万吨,我们预计一季度进口蒙煤约1108万吨,环比增量预测值上调至181万吨(+19.5%),超出此前预期。展望第二季度,进口蒙煤将继续保持高位通关,而澳煤则将逐步放量。

国产煤方面(占比87%),根据周度数据,预计一季度原煤产量环比小幅下滑1.8%;展望第二季度,整体供应趋于增加,环保限产对供应的扰动将减弱,不排除突发事故的冲击,考虑到煤矿端生产节奏相对自由,我们判断库存重建进程仍将较为缓慢。

综上所述,5月初之前,高位铁水支撑炉料需求,与此同时,焦化产能充裕,国产煤供应逐步增加,进口煤继续保持高位通关,煤焦呈现出供需两旺的格局,进入5月后铁水转向风险增强。

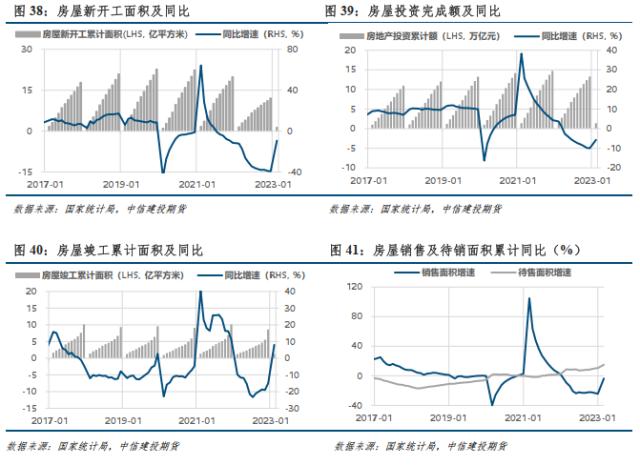

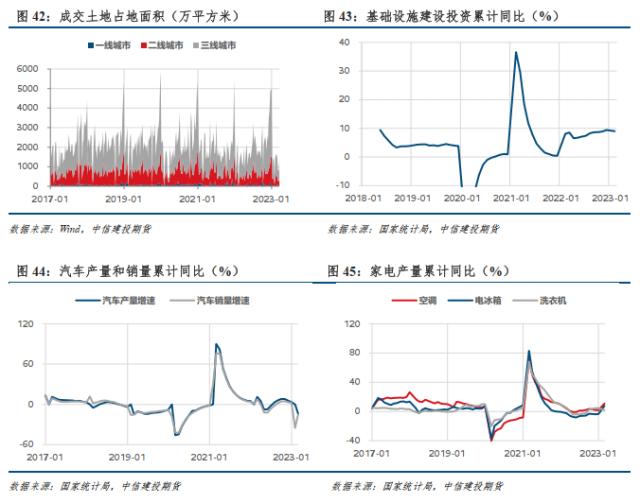

3.4 地产仍是拖累,基建需求保持强劲

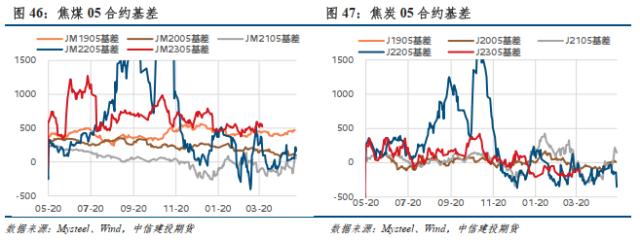

3.5 基差走强,焦煤价格较为坚挺

基差方面,铁水产量逐步见顶,煤焦供应增加,双焦期货震荡偏弱,现货暂稳运行,本周基差走扩(基差历史分位:JM05 76%,J05 48%),符合上期判断。

现实:焦炭方面,下游需求及价格不乐观,钢厂盈利修复放缓,铁水持续增长;成本支撑松动,吨焦利润修复,焦企生产积极,但焦钢博弈僵持,现货仍未调价;焦钢产量比略降。焦煤方面,受安检及事故影响的煤矿逐步复产,部分煤种出货困难;终端表现较弱,下游及贸易商采购节奏放缓;口岸蒙煤日通车持续高位,监管区库存148万吨(+5.1)。

现货价格预期:焦钢毛利差高位,铁水产量逐步见顶,但供应逐步增加,首轮提涨仍在僵持,市场悲观预期渐起;由于成本松动,焦炭现货有调降风险,但钢厂也有挺价需求。

全年预期:2023年交易逻辑与2022年类似,国内复苏预期主导市场,预期证伪时切换为利润再分配。不同点在于,防疫政策优化削减了不确定性,以及焦煤供应继续趋松。

综上所述,预计基差后期将以现货下滑、期货企稳反弹的方式走弱。

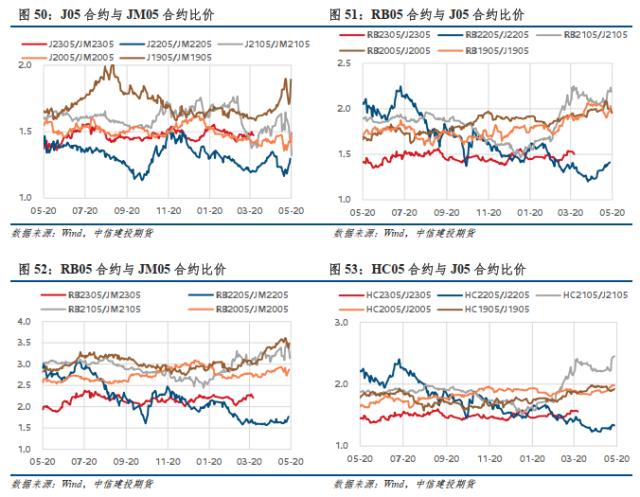

期差方面,05合约临近交割月,预期交易回归现实,铁水逐步见顶,有望高位保持至5月初,同时煤焦供应仍在增加,05合约上涨驱动较弱,但也较难出现大跌。09合约对于澳煤进口的预期更加强烈,因此5-9价差仍有盼头,跌至90附近可考虑布局多单。

比价方面,05合约煤焦比1.472,位于历史中位(45%);钢焦比1.511,位于历史高位(87%),焦煤价格较为坚挺。

宏观层面,海外流动性风险冲击国内市场的担忧逐步消散,政策窗口期临近,市场或交易政策利好预期。驱动角度,焦钢毛利差3.4%,产业利润小幅收缩,利润驱动向下;焦煤库存驱动向上,焦炭库存驱动向上;现货仓单2860,J05合约贴水超一轮,基差驱动向上。供需预期,铁水上方空间有限,“见顶”预期渐起,但见顶并不意味着转向,预计高位铁水可维持1个月左右;国内供应逐步恢复,蒙煤进口增量高位,焦煤整体库存逐步回升,成本支撑或有所松动。

操作上,焦炭05合约短期看反弹,中期仍偏空,压力位2870、2950附近,支撑位2670、2560附近;焦煤05合约短期看反弹,中期仍偏空,压力位1940附近,支撑位1810、1775附近。

不确定性风险:

政策落地成效不及预期,终端需求不及预期,国产煤供应超预期,进口煤增量超预期,钢厂复产不及预期等

- 游戏行业迎来重磅政策利好,AI应用助推下未来或出现降本增收机会

- 估值超100亿!机器人明星企业宇树C轮融资落定,人形机器人产业链集结杭州

- 稀土出口许可审批进程加快,保障全球生产供应链稳定运行

- 4月销售额实现同比环比双增长,电子半导体2025年或正迎来全面复苏

- AI算力需求拉动下,高效散热技术领域有望加速发展

- 机构称三星减少DDR4供应,DDR4可能供不应求到第3季度

- 美联储继续暂停降息,滞涨担忧利好黄金走势

- 折叠屏手机迎风口!苹果首款折叠屏iPhone有望年内生产,详解折叠屏市场机遇

- 重磅突破,智能眼镜产业迎来爆发元年,全球首个支付功能上线掀起投资热潮!

- 三大厂商退出DDR4,存储芯片涨价潮再度来袭

京公网安备11010602200782号

京公网安备11010602200782号