来源:国投安信期货研究院

4月3日,“欧佩克+”第48次部长级会议宣布,自5月开始将原油日产量大幅减产115.7万桶/天至2023年年底,俄罗斯也宣布此前截至6月的50万桶/天的主动减产计划延长至年底,由此合计减产规模达165.7万桶/天。这一举动有望提振原油市场价格,但减产将对原油海运贸易量形成负面影响,对正在逐步恢复的原油海运贸易量形成新一轮的冲击。

1. 减产影响海运发货量,VLCC需求短期恐受挫

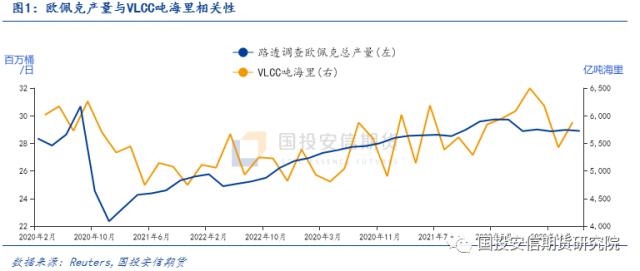

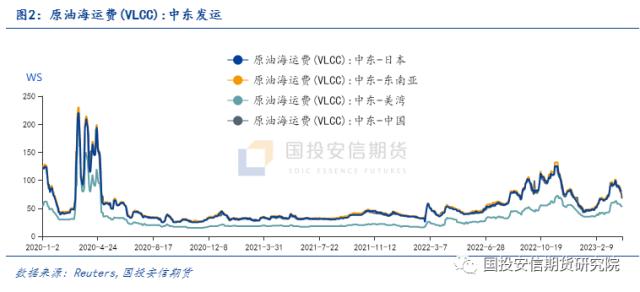

通常而言,减产事件将快速传导至相关国家及地区的原油海运发货量。而因为中东、西非地区发运以VLCC为主,所以减产主要影响VLCC的运力需求,会对即期运价形成压力。以2020年4月的减产为例,当时新冠疫情等因素冲击全球石油需求,OPEC+宣布达成大规模的减产协议,直至2021年8月起开始逐步增产。OPEC成员国原油海运发货量于当年5月和6月环比大幅下滑22%和14%,VLCC运价也随之快速下滑。而2022年10月开始的新一轮减产,则因当时的实际产量大幅低于产量配额,对实际出口规模影响有限,同时美国宣布释放战略石油储备利好油运市场,运价未受明显影响。

而本轮的减产事件带来的低发货量预计将再次影响VLCC的需求,从而对即期市场运价构成压力。这一情绪在FFA市场中已有所反应,4月3日TD3C航线(中东-中国)近月合约价格较前一周五下滑15%。

2. 非OPEC出口增量有限,运距拉长效应有望部分对冲减产利空

非OPEC出口量增加有望一定程度上对冲中东地区需求的减少,但实际规模仍需观察。美国方面宣布计划在二季度再释放2600万桶战略原油储备(SPR),有望对美国原油出口形成支撑。但当前SPR仅有3.71亿桶,为1984年6月以来的最低位,二季度完成2600万桶战略储备销售后进一步释放战略储备的空间有限,届时美国市场的供应将逐步转紧,出口增量难以填补减产计划规模。

需求方面,我国国内终端需求不断好转,若我国对中东的部分进口需求转移至美国,则运距将明显拉长,在运力需求端将对冲中东地区需求的减少。但现阶段我国国内炼厂步入春季检修季,在原油采购意愿上仍以主动消化库存,尚未开始在海外市场大规模采购原油。因而货量转移可能带来的运力需求的增长,仍需待检修季后再观察具体兑现的时间点。

关键词阅读:油轮运价

- 游戏行业迎来重磅政策利好,AI应用助推下未来或出现降本增收机会

- 估值超100亿!机器人明星企业宇树C轮融资落定,人形机器人产业链集结杭州

- 稀土出口许可审批进程加快,保障全球生产供应链稳定运行

- 4月销售额实现同比环比双增长,电子半导体2025年或正迎来全面复苏

- AI算力需求拉动下,高效散热技术领域有望加速发展

- 机构称三星减少DDR4供应,DDR4可能供不应求到第3季度

- 美联储继续暂停降息,滞涨担忧利好黄金走势

- 折叠屏手机迎风口!苹果首款折叠屏iPhone有望年内生产,详解折叠屏市场机遇

- 重磅突破,智能眼镜产业迎来爆发元年,全球首个支付功能上线掀起投资热潮!

- 三大厂商退出DDR4,存储芯片涨价潮再度来袭

京公网安备11010602200782号

京公网安备11010602200782号