来源:五矿期货微服务

报告要点:

供应端:近端检修,供应缩量,远端仍有回归预期,预计节后供应逐步回升。海外装置开工恢复到往年同期中高位水平,后续进口将逐渐走高。

需求端:节前传统下游补库与上游检修带动现货反弹走强,后续MTO复产预期对需求有一定支撑,但当前下游普遍偏弱,传统需求在甲醇走强后利润走差,后续传统需求将逐渐走淡。

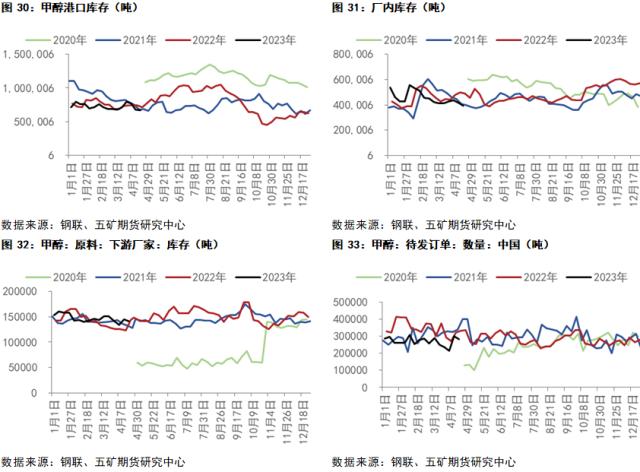

库存:近端仍是低库存格局,后续随着供应回归将逐步进入累库阶段。

策略:09为传统淡季合约,且叠加今年新增装置投产,09之前预计供需仍偏宽松,单边震荡偏弱为主。价差方面仍可关注09合约PP-3MA下跌后的阶段性修复机会。月差方面,基于季节性与今年上下游的供需格局来看,9-1价差仍以逢高反套为主。

价差

主力移仓到09合约,当前基差对09盘面指导意义较弱,09合约对应传统需求淡季与产能投放,供需仍将偏宽松为主,9-1价差预计将继续走季节性反套逻辑,关注9-1逢高做空机会。

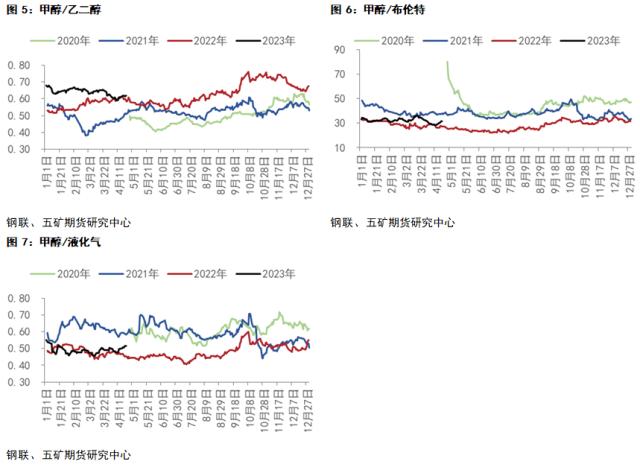

比价方面,合成氨与其他能化相关品种走低,甲醇估值被动抬升,另外煤炭的下跌进一步抬升甲醇利润区间,总体来看,甲醇估值明显走高。

供应端

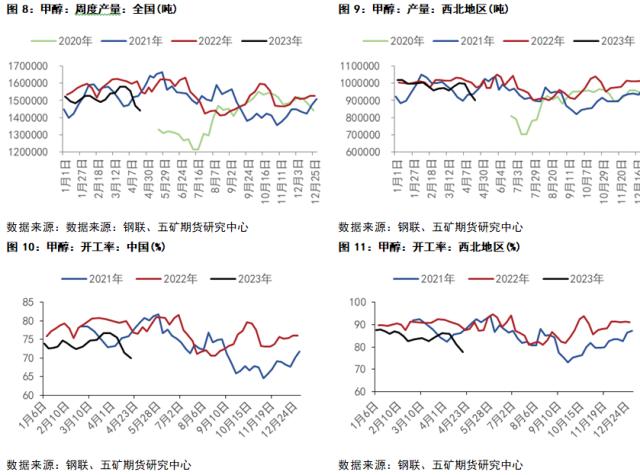

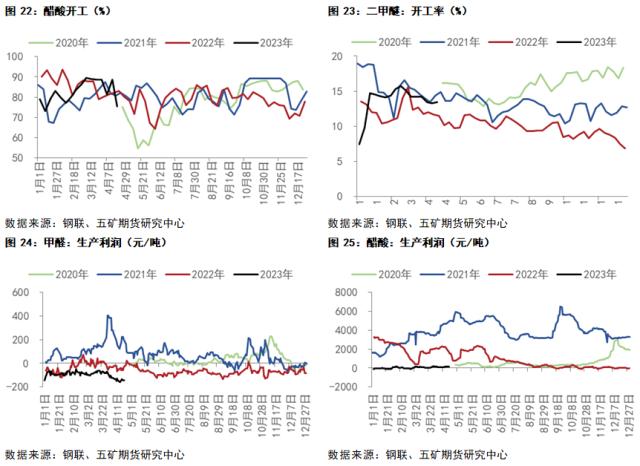

春检落地,西北多套装置停车,上游开工下滑至近年同期低位,供应端收缩明显,短期对现货起到明显支撑。从当前检修计划看,多数装置将在节后重启,届时叠加新装置提负,产量将会逐渐回升。

利润方面,随着现货走强与原料端煤炭回落,煤制甲醇利润快速回升,当前内蒙现金流利润已接近盈亏平衡附近,随着利润修复,后续企业开工意愿有望提高。

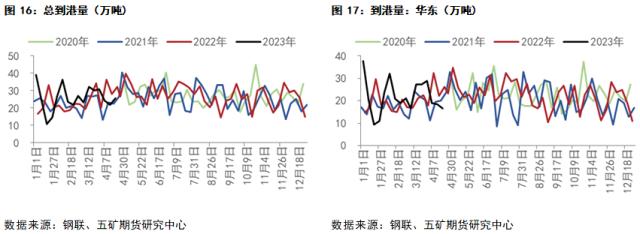

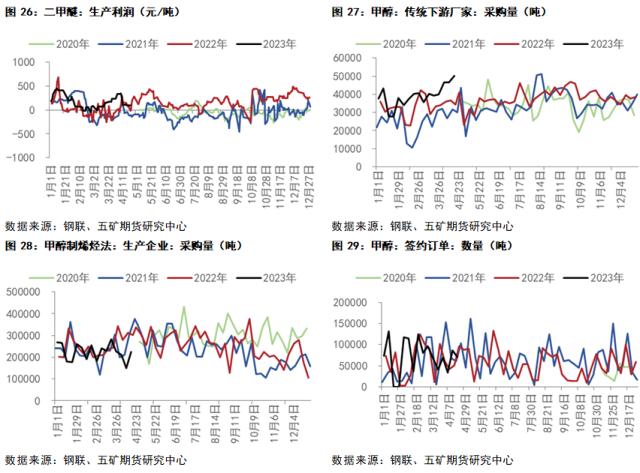

进口方面,截至2023年4月21日,甲醇到港量25.57万吨,环比增3.61万吨。国际甲醇装置开工回归到同期中高水平,后续进口预计逐步回升。

需求端

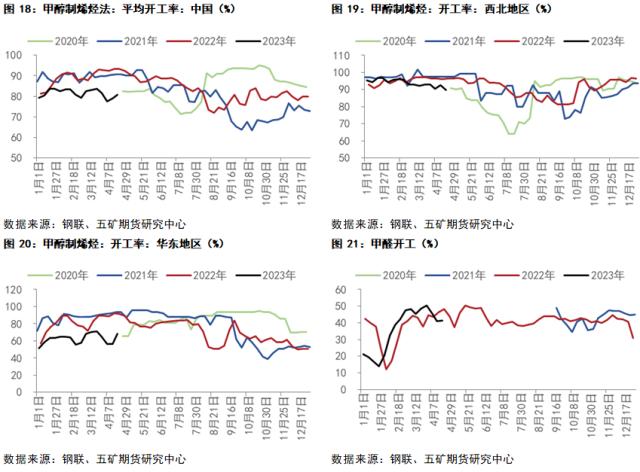

甲醇制烯烃总体开工同比偏低,港口MTO装置开工有所回升,后续部分MTO装置重启预计带来一定需求增量,但企业整体生产利润较低,需求未见明显好转。传统需求逐步进入淡季,随着原料走强,企业利润进一步恶化,需求难有明显好转,以走弱为主。

节前下游备货逐步进入尾声,传统下游近期采购量明显走高,多数企业已备好货,短期难有明显需求增量,关注节后需求情况。

库存

在供应缩量与下游刚需消耗下, 整体社会库存进一步走低,截止4月21号,港口甲醇库存67.18万吨,同比低位。

关键词阅读:甲醇

- 刚果(金)宣布钴原料禁令延长3个月,钴价中枢有望抬升

- 脑机接口修复偏瘫试验成功,核心技术国产化再进一步

- “跨境支付通”正式上线,稳定币应用场景持续拓展

- 国产C919再增新航点,中国商飞2025年采购额预计同比提高70%

- 微短剧市场规模超过全年电影票房收入,机构:AI动漫短剧下半年将迎来高增长

- 全国14条河流发生超警以上洪水,水利板块兼具防御属性与成长潜力

- 金管总局新规“增强银行运营韧性” ,银行资产质量、盈利预期逐步改善

- 三部门召开重磅会议,强调新能源车行业不搞内卷式竞争!详解新能源车行业趋势

- 游戏行业迎来重磅政策利好,AI应用助推下未来或出现降本增收机会

- 估值超100亿!机器人明星企业宇树C轮融资落定,人形机器人产业链集结杭州

京公网安备11010602200782号

京公网安备11010602200782号